پیدا و پنهان عرضههای اولیه سهام در ایران

بهرغم مزایای متعدد عرضههای اولیه مانند تامین مالی شرکتها، سهولت تامین مالی از طریق وثیقهگذاری سهام شرکتها، معافیت مالیاتی، افزایش عمق بازار سهام، اصلاح و ارتقای حکمرانی شرکتی، افزایش مشارکت مردم در اقتصاد و...، ورود شرکتها به بازار سهام چالشها و موانعی دارد که از ارزشگذاری شرکتها تا زمانبر بودن ارزیابی شرکتها و الزام به شفافیت تمام اطلاعات شرکت پس از عرضه عمومی را شامل میشود. روشهای متعددی برای انجام عرضه اولیه وجود دارد. در ادامه پنج روش مرسوم و پرکاربرد در نحوه ارائه عرضه اولیه را بررسی خواهیم کرد:

۱. عرضه اولیه به روش ثبت دفتری (Book Building): قیمت سهام شرکت طی فرآیندی از طریق بازاریابی، جمعآوری سفارشهای خرید و قیمتهای پیشنهادی و برآورد میزان تقاضا مشخص میشود.

۲. عرضه اولیه به روش حراج (Auction): عرضهای است که برمبنای رقابت خریداران انجام میشود.

۳. عرضه اولیه به روش قیمت ثابت (Fixed Price Offering): عرضهای است که با قیمت واحد انجام میشود.

۴. عرضه عمومی به روش ترکیبی: در روش ترکیبی، فرآیند عرضه اولیه طی دو مرحله انجام میشود. در مرحله اول بخش زیادی از سهام شرکت مورد نظر (معمولا حداقل ۷۰درصد از سهام) به صندوقهای سرمایهگذاری عرضه میشود. شرکت صندوقها در مرحله نخست عرضه اولیه، باعث میشود قیمت سهم کشف شود. در مرحله دوم، قیمتی که در مرحله اول کشف شده است، بهعنوان مبنای عرضه به سرمایهگذاران حقیقی اعلام میشود.

۵. عرضه عمومی به سرمایهگذاران حرفهای: در این روش، سهام شرکت پذیرفتهشده در بورس تنها به سرمایهگذاران حرفهای عرضه میشود. سرمایهگذاران حرفهای میتوانند اشخاص حقیقی یا حقوقی باشند، اما در هر دو حالت باید واجد شرایط خاصی باشند تا بهعنوان سرمایهگذار حرفهای شناخته شوند.

عرضه عمومی اولیه سهام در ایران طی پنجسال گذشته

از سال ۱۴۰۰ به بعد با توجه به شرایط حاکم بر اقتصاد، ریسکهای سیستماتیک متحملشده به بازار سرمایه و به تبع آن کاهش ارزش معاملات، تعداد و ارزش شرکتهای عرضهشده کاهش یافته؛ به طوری که در سال ۱۴۰۳ تا آبانماه تنها سهعرضه اولیه انجام شده که ارزش کل آن حدود ۳۷۷میلیارد تومان بوده است (جدول ۳).

در بررسیهای صورتگرفته تنها عرضه اولیه شرکتها مدنظر قرار گرفته و گشایش نماد در تغییر تابلوهای معاملاتی لحاظ نشده است. در خردادماه 1401 شاهد عرضه اولین شرکت استارتآپی در بازار سرمایه بودیم؛ شرکت پیشگامان فناوری و دانش آرامیس با نماد تپسی که ارزش معامله آن 55میلیارد تومان بود. همانطور که بررسی چرخه عمر شرکتهای استارتآپی نشان میدهد، پس از گذشت مراحل مختلف تامین مالی، یکی از روشهای جذاب میتواند عرضه عمومی درصدی از آن در بازارسرمایه به عموم باشد.

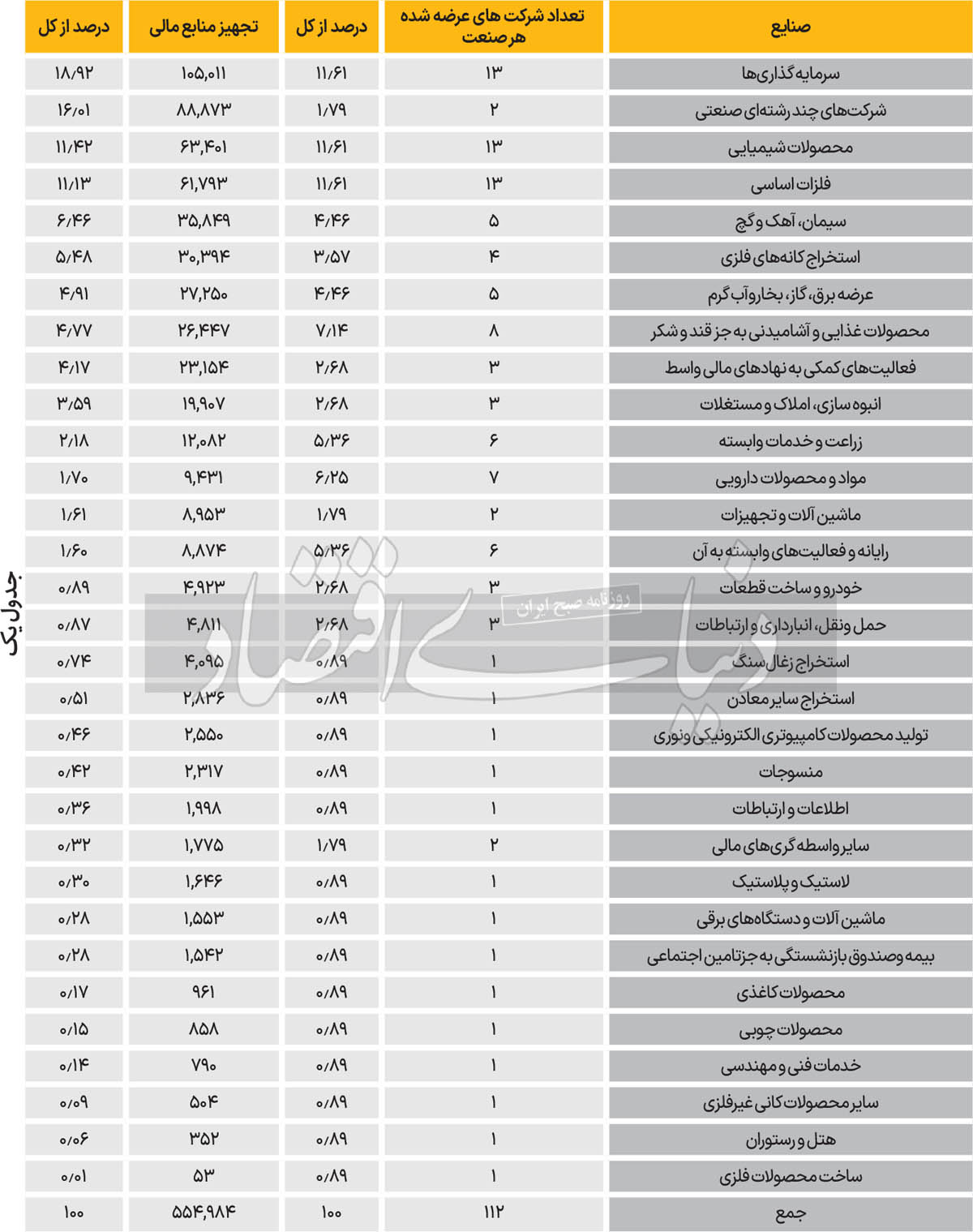

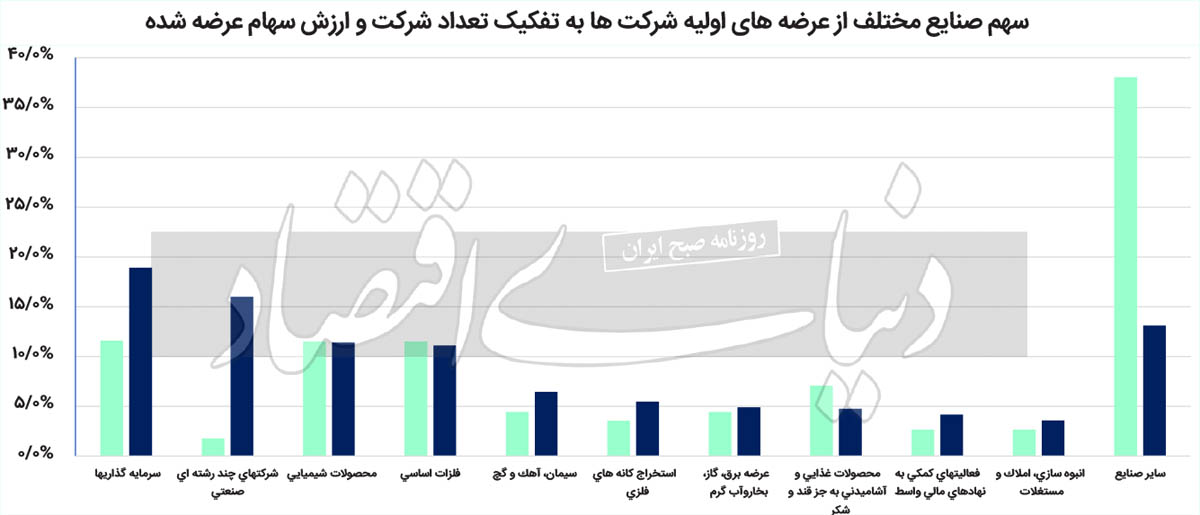

در جدول یک، تعداد شرکتهای عرضه اولیهشده در هر صنعت و منابع موردنیاز برای عرضههای اولیه از سال 98 تا آبانماه 1403 به تفکیک صنایع قابل مشاهده است. همانطور که میبینیم صنعت سرمایهگذاری بیشترین تجهیز منابع را به خود اختصاص داده است. در نمودار، میزان سهم هر صنعت از کل ارزش سهام عرضهشده در عرضههای اولیه و همچنین سهم شرکتهای هر صنعت از کل تعداد شرکتهای عرضه اولیه طی پنجسال گذشته و همچنین هفتماه ابتدایی 1403 نشان داده شده است.

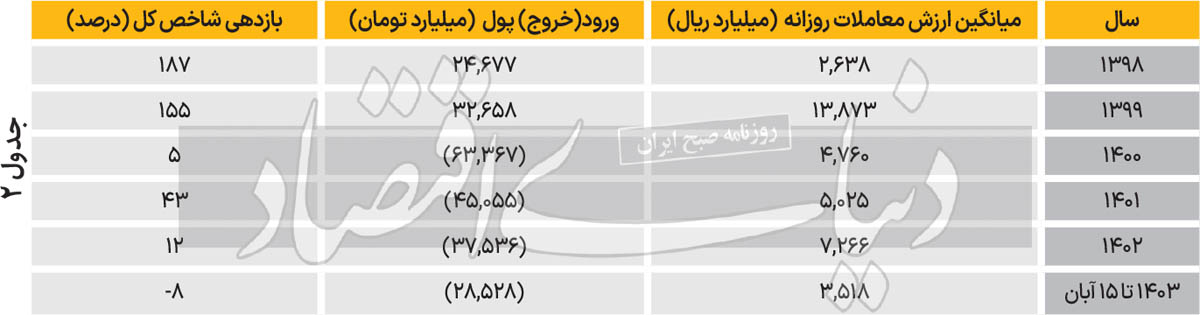

همانطور که در نمودار مشخص است از لحاظ ارزش سهام فروشرفته در عرضه اولیه، صنعت سرمایهگذاری، شرکتهای چندرشته صنعتی، محصولات شیمیایی، فلزات اساسی و سیمان بالاترین سهم را داشتهاند. سهام شرکت سرمایهگذاری تامین اجتماعی با نماد «شستا» با ارزش نزدیک به 7هزار میلیارد تومان در گروه شرکتهای چندرشتهای صنعتی، بزرگترین عرضه اولیه طی سالهای مورد گزارش را داشته است. پس از آن سرمایهگذاری مالی سپهر صادرات با نماد «وسپهر» با ارزش حدودی 6همت در رتبه دوم قرار دارد. شرکتهای سرمایهگذاری سیمان تامین (سیتا)، بینالمللی توسعه معادن غدیر (وکغدیر) و مجتمع جهان فولاد سیرجان (فجهان) از دیگر شرکتهای بزرگ با تجهیز منابع بالای 2همت در بورس و فرابورس بودهاند. نکتهای که به ذهن میرسد این است که طی سالهای گذشته بازار سرمایه به صورت میانگین چقدر ارزش معاملات و ورود پول داشته و آیا عرضههای اولیه متناسب با ارزش معاملات، شرایط بازار و ورود پول، برنامهریزی شده است یا خیر. در جدول 2 میانگین ارزش معاملات خرد روزانه سهام و صندوقهای سهامی، ورود و خروج پول به سهام و صندوقهای سهامی و همچنین بازدهی شاخص کل طی دورههای زمانی قابل مشاهده است.

همانطور که در جدول 2 مشخص است، از سال 99 به بعد میانگین ارزش معاملات روزانه روند کاهشی داشته، عوامل اقتصادی، وضعیت عملکردی شرکتها، شرایط سیاسی، نوسانات شدید نرخ ارز و همچنین اعتماد از دست رفته سرمایهگذاران بر این روند تاثیر داشته است. در مجموع از ابتدای سال 1398 تا 15 آبانماه 1403 مبلغ 117هزار میلیارد تومان از بازار سرمایه خارج شده است.

اعداد همین جدول گواه کاملی بر این موضوع است که عرضههای اولیه طی سالهای اخیر با کاهش ارزش معاملات و شرایط بورس کاهش داشته است و در سال 1403 تاکنون تنها سهعرضه عمومی اولیه در بازار سرمایه داشتهایم. به نظر میرسد لغو عرضه اولیهها به منظور کاهش فشار بر بازار و جلوگیری از بروز نوسانات منفی در دوران حساس اتخاذ شده است؛ زیرا همانطور که میدانیم بسیاری از سهامداران خرد و برخی سهامداران غیرفعال که صرفا در حوزه عرضه اولیه فعالیت میکنند ممکن است برای مشارکت در خرید اقدام به فروش سایر سهام خود و ایجاد فشار فروش مضاعف در بازار کنند.

مزایای عرضه عمومی اولیه

از منظر شرکتها عرضه عمومی اولیه مزایایی دارد؛ ازجمله: اصلاح ساختار مالی شرکت و تامین مالی به جای استفاده از منابع صرفا بانکی، بهرهمندی از معافیتهای مالیاتی، تسهیل در وثیقهگذاری سهام شرکت و استفاده از ظرفیتهای بازار پول و سرمایه جهت اخذ تسهیلات یا انتشار اوراق، شفافیت و اعتبار قیمت سهام، معرفی شرکت و محصولات به طیف وسیعی از اقشار جامعه، توسعه زیرساختها، ارتقای فناوری و رشد کسبوکارها با استفاده از منابع دریافتشده از عرضه اولیه و افزایش نقدشوندگی سهام.

از منظر بازار و اقتصاد نیز عرضههای اولیه مزایایی دارند؛ مانند زمینهسازی برای جذب منابع مالی و جریان نقدی تازه، افزایش شفافیت بهخصوص شفافیت در وضعیت مالی شرکتها، کاهش عدمتقارن اطلاعاتی میان شرکت و سایر ذینفعان و مرتبطین، کاهش فرار مالیاتی، کاهش فشار تامین مالی از شبکه بانکی بهدلیل تامین مالی سهامدار عمده یا شرکت و کاهش نیاز مالی آنها به منابع بانکی، کشف قیمت سهام و افزایش عمق بازار سهام به دلیل افزایش حجم سهام در بازار و اصلاح و ارتقای حکمرانی شرکتی در شرکتهای اقتصادی و افزایش مشارکت آحاد مردم در اقتصاد.

چالشها و موانع عرضه عمومی اولیه

اما عرضه های اولیه از منظر شرکتی با موانع و چالشهای زیر روبهرو هستند:

1. ورود سهامدار جدید که ممکن است تعادل مدیریتی شرکت را با چالش مواجه کند.

2. ورود یک شرکت به بازار سرمایه همراه با انتشار و شفافسازی اطلاعات صورتهای مالی شرکت است. برای شرکتهایی که به جهت فرار از مالیات به آرایش صورتهای مالی و اظهارنامه مالیاتی خود اقدام میکنند، مانع بزرگی محسوب میشود.

3.با ورود شرکتها به بازار سرمایه الزامات تعیینشده از سمت سازمان بورس باید رعایت شود. برای مثال دستورالعملهای حاکمیت شرکتی، صلاحیت حرفهای مدیران، افشای اطلاعات بااهمیت شرکت، برگزاری مجامع با شرایط عمومی و... .

4. چالشهای متفاوت از جمله تورم بالا، عدمیکپارچگی نرخ بهره در بازارهای مختلف، بازده مورد انتظار متفاوت سهامداران، عدمثبات اقتصادی و... در ایران باعث شده است تا ارزشگذاری دقیق سهام در عرضههای اولیه به چالش کشیده شود. در چنین شرایطی، شرکتها معمولا به ارائه قیمتهای بالاتر تمایل دارند که گاهی ممکن است بیش از ارزش واقعی شرکت باشد.

جمعبندی و نتیجهگیری: همانطور که در بالا ذکر شده است، ورود شرکتها به بازار سرمایه با توجه به مزایای متعددی که خواهد داشت برای شرکتها جذاب است. از طرف دیگر بسیاری از عوامل باعث میشوند این اتفاق در واقعیت محقق نشود که میتوان به موارد ذیل اشاره کرد:

شرایط بازار سرمایه از این لحاظ که بورس در شرایط رونق وجود دارد یا رکود.

فرسایشی بودن روند پذیرش شرکتها در تابلوهای معاملاتی بورس و فرابورس: براساس تجربه کل فرآیند پذیرش تا عرضه اولیه شرکتها در بازار سرمایه در سالهای اخیر به صورت میانگین به بیش از یکسال رسیده است.

تفاوت ارزش در نظر گرفتهشده در دید سهامداران با ارزشهای برآوردی توسط نهادهای مالی که میتواند در وضعیتهای رکودی بازار با انحراف بسیار بالایی باشد:

ذکر این نکته ضروری است که عمدتا سهامداران شرکتها ارزش برآوردی خود را براساس ارزشهای دارایی شرکتها تعیین میکنند، در صورتی که ارزش اصلی عرضه اولیه که توسط نهادهای مالی تعیین میشود بر اساس عملکرد مالی شرکتها تعیین میشود.

شفافیت کامل وضعیت مالی و عملیاتی شرکتها، خصوصا در مورد شرکتهایی که از تحریمهای بینالمللی ترس دارند. اما در کل ذکر این نکته ضروری است که عرضه اولیه سهام شرکتها در بازار سرمایه میتواند تاثیر بسیار مثبتی بر عملیات شرکتها خصوصا شرکتهای دانشبنیان و رشدی داشته باشد؛ به این لحاظ که این شرکتها میتوانند با شفافیت قیمت سهام در بازار سرمایه بهراحتی به دنبال بازاریابی برای جذب سرمایه در شرکتهای خود باشند.

* دادههای این گزارش مربوط به اواسط آبان 1403 است.