نگاهی رفتاری به واقعه ۱۷ اردیبهشت

عدهای بر این باورند که ریزشهای اخیر بازار، بهخصوص از تاریخ ۱۷اردیبهشت ۱۴۰۲، تا حد بسیار زیادی ناشی از وجود این رانت اطلاعاتی برای برخی از ذینفعان (بهخصوص اشخاص حقوقی) بوده است؛ بهطوری که با اطلاع نهانی از افزایش نرخ خوراک و کاهش افق سوددهی، حداقل در بازههای زمانی کوتاهمدت و میانمدت، توانستند در زمان مناسب به فروش سهام خود بپردازند. این در حالی است که عموم فعالان بازار، بهدلیل عدمدسترسی به این اطلاعات نهانی، نتوانستند واکنش مناسبی به تغییر پورتفولیوی خود نشان دهند. جدا از اینکه این رخداد، ریسک و عدماطمینان شدیدی برای بازار ایجاد میکند و در جای خود باید سیاستگذاران اقتصادی و مسوولان سازمان بورس پاسخگو باشند، واکاوی واکنش بازیگران بازار از نگاه علوم رفتاری میتواند امکان جدیدی برای تحلیل رفتار بازار فراهم کند.

بهصورت خلاصه، بهنظر میرسد شاهد نوعی بیش/ کم واکنشی (over/ under reaction) به مصوبه اخیر و تاثیر آن بر بازار هستیم. اگر به شاخصهای مختلف، از جمله سهام پتروشیمیها و دیگر صنایع مرتبط در بازار سرمایه نگاهی بیندازیم (سهمی حدود ۲۲درصد)، سوالی که مطرح میشود این است که آیا بازیگران و سهامداران، بهخصوص سهامداران خرد، توانستند تغییرات بهینهای در پورتفولیویهای خود ایجاد کنند؟ پاسخ به این سوال نیازمند تحلیل و مدلسازی است؛ اما با استناد به یافتههای علوم رفتاری در سراسر دنیا، مطرحکردن این سوال مهم است. پرسیدن این سوال از چند جهت اهمیت زیادی دارد: اول از دیدگاه سهامداران، از جمله سرمایهگذاران خرد، چراکه بهینهسازی پرتفولیو و واکنش مناسب به اخبار اقتصادی برای کسب سود حیاتی است؛ دوم از دیدگاه سیاستگذار که بتواند در برابر تغییرات بازار، از جمله ریزشهای سنگین، واکنش مناسبی نشان دهد.

یافتههای علوم رفتاری در سراسر دنیا نشان از آن دارد که بهدلایل مختلف روانشناختی، افراد در مسیر تصمیمگیریهای سرمایهگذاریهای خود دچار خطاهای مختلفی میشوند. منظور از خطا در اینجا، فاصله میان پیشبینی مدلهای اقتصادی با رفتار واقعی افراد است. این خطاهای شناختی باعث میشود تا افراد واکنش مناسب و بهینهای در برابر اخبار و اطلاعات نداشته باشند. تاکنون بیش از 200نوع خطای شناختی در علوم رفتاری شناخته شده است. این ویژگیهای روانشناختی به نابهنجارهای بازار (market anomalies) منجر خواهد شد. یکی از نمونههای بیش/ کم واکنشی بازیگران در بازار سرمایه، مجموعه اتفاقاتی است که برای یکی از صندوقهای سرمایهگذاری محدود (closed-end fund) با نماد CUBA در آمریکا افتاد.

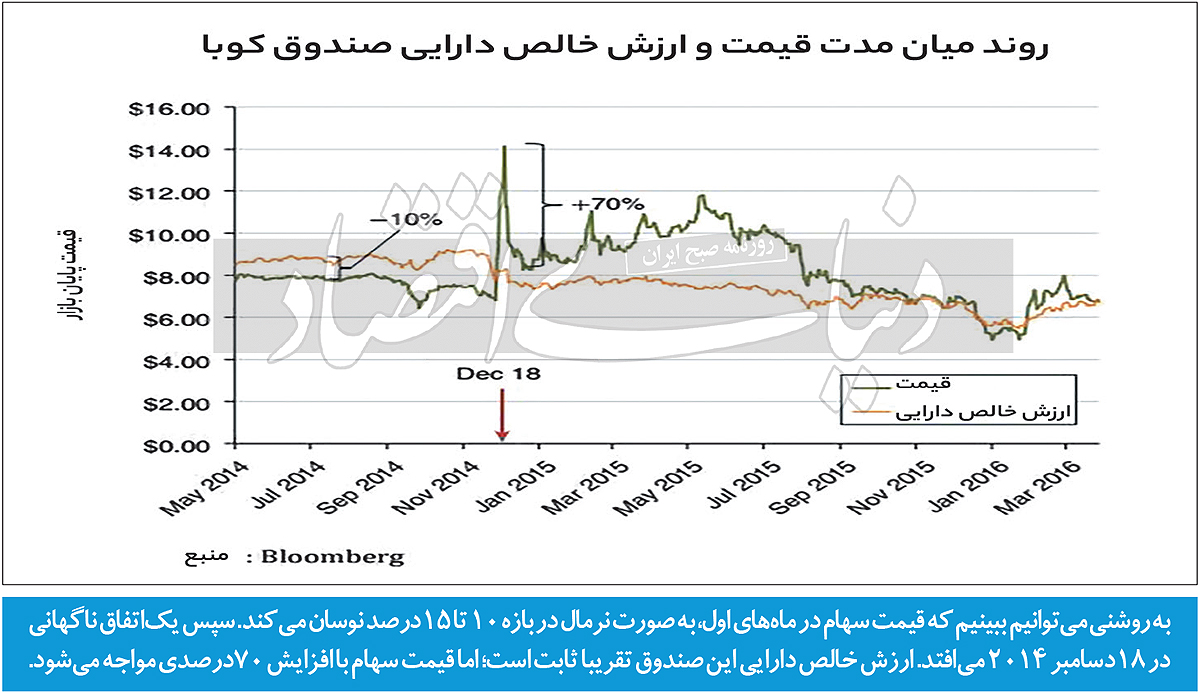

نکته جالب توجه در مورد این صندوق این است که حدود ۶۹درصد داراییهایش در داخل آمریکا و بقیه در سهام خارجی و عمدتا در مکزیک است. اگرچه این صندوق دارای نماد CUBA است اما نه ارتباطی با کشور کوبا دارد و نه اصلا برای شرکتها و افراد آمریکایی قانونی است که در کوبا به کسبوکار بپردازند. این منع قانونی از سال ۱۹۶۰ برقرار بوده؛ اگرچه در برخی مقاطع زمانی محدودیتها کم شده است. این منع قانونی در کنار توزیع سبد سهام این شرکت در آمریکا به این معناست که این صندوق در کوبا که اسمش با آن یکسان است، منفعتی ندارد (نمودار قیمت سهام و ارزش خالص دارایی صندوق CUBA را در بازه زمانی مه ۲۰۱۴ تا مارس 2016 نشان میدهد).

بهروشنی میتوانیم ببینیم که قیمت سهام در ماههای اول، به صورت نرمال در بازه ۱۰ تا ۱۵درصد نوسان میکند. سپس یکاتفاق ناگهانی در ۱۸دسامبر ۲۰۱۴ میافتد. ارزش خالص دارایی این صندوق تقریبا ثابت است؛ اما قیمت سهام با افزایش ۷۰درصدی مواجه میشود. پیشتر میتوانستیم یکسهام ۱۰۰دلاری را به قیمت ۹۰دلار بخریم، اما روز بعد از این اتفاق باید ۱۷۰دلار برای آن میپرداختیم.

همانطور که احتمالا متوجه شدهاید، این پرش قیمتی با اعلام باراک اوباما برای کاهش تحریمها علیه کوبا در روز ۱۸دسامبر همزمان است؛ یعنی دقیقا همان روزی که اوباما اعلام میکند قصد برقراری روابط دیپلماتیک با کوبا را دارد، قیمت سهام این صندوق ۷۰درصد رشد میکند. نکته جالب این است که با وجود اینکه ارزش داراییهای صندوق ثابت مانده است، اثر این افزایش قیمت تا ماهها باقی مانده تا در نهایت پس از حدود یکسال از بین برود. بنابراین حداقل یکسال زمان میبرد تا قیمت سهام یک صندوق یا شرکت با اطلاعات جدید تطبیق پیدا کند. این مثال و مثالهای دیگر نشان میدهد که حتی اگر ارزش ذاتی بهسادگی اندازهگیری و بهصورت روزانه گزارش شود، قیمتها میتواند تفاوت معناداری با ارزش ذاتی داشته باشد. روندهایی از این دست را میتوان فراوان یافت. بهعنوان مثال، در ایالاتمتحده میتوان به افزایش شدید قیمت سهامی که از شوکهای تکنولوژیک در اواخر دهه ۱۹۹۰ تاثیر پذیرفتند و سپس به روند بلندمدت خود بازگشتند یا به پرش قیمت مسکن در اواسط دهه پیشین اشاره کرد که بهدلیل تاثیرات ناشی از آن، بالا و پایین شدن قیمتها به بحران عمیق جهانی در سال ۲۰۰۸ منجر شد.