رمزگشایی از رابطه نامتعارف بیتکوین با بازار سهام آمریکا

همنوازی بیتکوین با والاستریت

تجزیه و تحلیل رابطه و همبستگی میان بازارها میتواند نتایج چشمگیری را برای سرمایهگذاران به همراه آورد. همبستگی میان دو متغیر میتواند ابزار قدرتمندی برای معاملهگران و سرمایهگذاران باشد و بینشهای ارزشمندی را در مورد رابطه بین داراییهای مختلف ارائه دهد. با درک این مفهوم، معاملهگران میتوانند تصمیمات آگاهانهتری در مورد اینکه روی کدام داراییها سرمایهگذاری کنند، چگونه سبد خود را مدیریت کنند، چگونه ریسک را به حداقل برسانند و چگونه سرمایهگذاری بهتری داشته باشند، اتخاذ کنند. تحلیل همبستگی همچنین میتواند برای شناسایی روندهای بالقوه بازار و به دست آوردن درک عمیقتر از پویایی آن استفاده شود. معاملهگران میتوانند با سرمایهگذاری در داراییهایی که همبستگی بالایی ندارند، ریسک کلی خود را کاهش دهند.

همچنین، همبستگی میتواند به شناسایی فرصتهای سودآور کمک کند. اگر دو دارایی همبستگی مثبت قوی داشته باشند، ممکن است با معامله یکی از آنها، از تغییرات ارزش دیگری سود برد. به عنوان مثال، خرید نقره در زمانی که انتظار میرود قیمت طلا افزایش یابد و فروش آن در زمانی که انتظار میرود قیمت طلا کاهش یابد، میتواند به طور بالقوه سودآور باشد. همچنین، اگر دو دارایی همبستگی منفی قوی داشته باشند، با سرمایهگذاری در یکی از آنها، میتوان در برابر کاهش دیگری محافظت کرد. به عنوان مثال، سرمایهگذاری در معاملات آتی نفت میتواند از دارایی سرمایهگذاران در برابر کاهش قیمت سهام شرکتهای هواپیمایی که همبستگی منفی آن در بازار رویت شدهاست، محافظت کند.

در حال حاضر بازار رمزارز یکی از بازارهایی است که مورد توجه سرمایهگذاران ایرانی بوده؛ بنابراین بررسی رابطه میان این بازار با سایر بازارهای موازی میتواند به سرمایهگذاران این بخش و اتخاذ استراتژیهای سرمایهگذاری مناسب کمک کند. یکی از بازارهایی که در سالهای اخیر تاکید میشود که با بازار رمز ارز ممکن است رابطهای داشته باشد بازار سهام آمریکاست. با بررسی بازار سهام میتوان ایدههای مناسب با سرمایهگذاری را در بازار رمزارز برای افراد داخل کشور که در این بستر تصمیم به سرمایهگذاری گرفتهاند، به دست آورد.

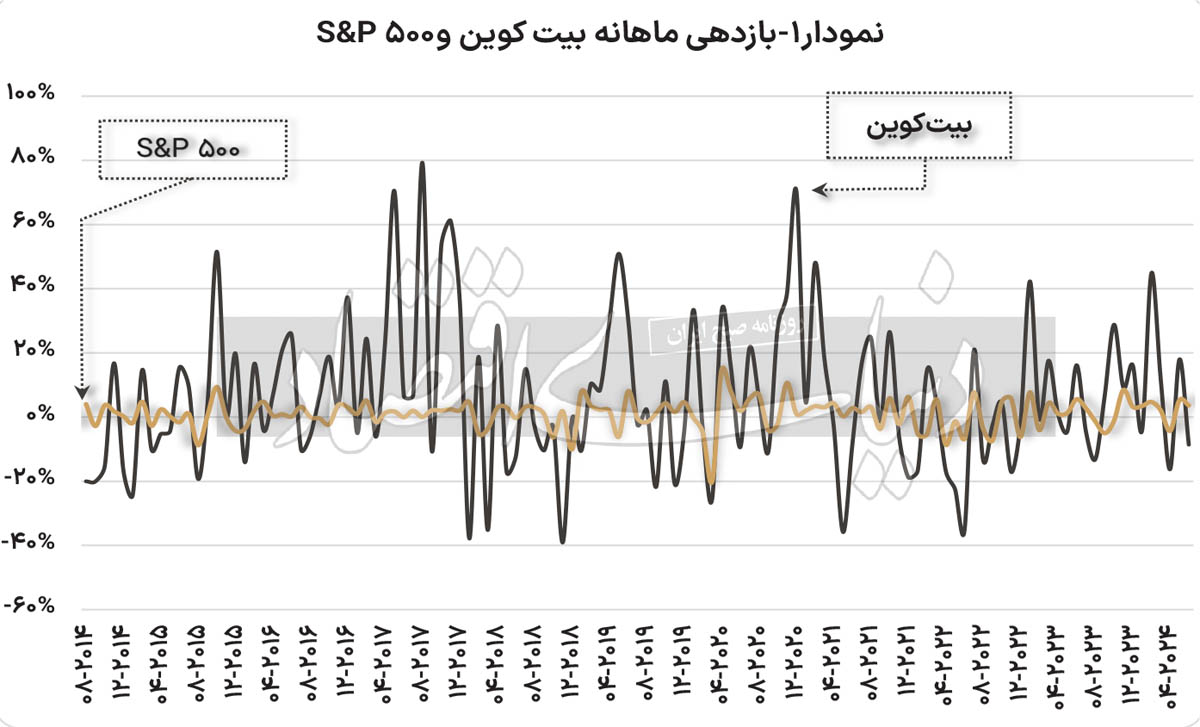

نمودار 1 بازدهی ماهانه بیت کوین وS&P 500 (شاخص اصلی بازار سهام نیویورک) به صورت ماهانه در بازه 2014 تا 2024 را نشان میدهد. نرخ بازدهی بیتکوین و S&P 500 در پارهای از مواقع مانند فوریه 2020 تا ژانویه 2021 همسو و در یک جهت حرکت کردهاند و همبستگی مثبتی را به ثبت رساندهاند و در برخی اوقات مانند مه 2019 و 2022خلاف یکدیگر مسیر خود را ادامه دادهاند و رابطه معکوسی را با یکدیگر شکل دادهاند. بااینحال در برخی دیگر از دورهها مانند مارس 2021 هیچ رابطه خاصی در نمودار مشاهده نمیشود و نمیتوان رابطه خاصی بین شاخص S&P 500 و بیتکوین متصور شد.

اگر از همبستگی برای نشان دادن تاثیر متقابل این دو متغیر استفاده کنیم امتیاز منفی 100 به معنای ارتباط معکوس بالا و امتیاز ۱۰۰ به معنی رابطه مستقیم خیلی شدید است و امتیاز صفر به معنی عدم وجود رابطه میان دو متغیر است. بر اساس معیار همبستگی، شدت رابطه بین شاخص S&P 500 و بیتکوین، از سال 2018 تا به امروز، امتیاز 30 را کسب میکند که عدد بالایی محسوب نمیشود و نشان از همبستگی نهچندان قوی بین دو متغیر دارد. یکی از پدیدههای رایجی که در بازارهای مالی مشاهده میشود این است که شدت رابطه بین بازارها میتواند همواره یکسان نباشد و طی زمان تغییر پیدا کند.

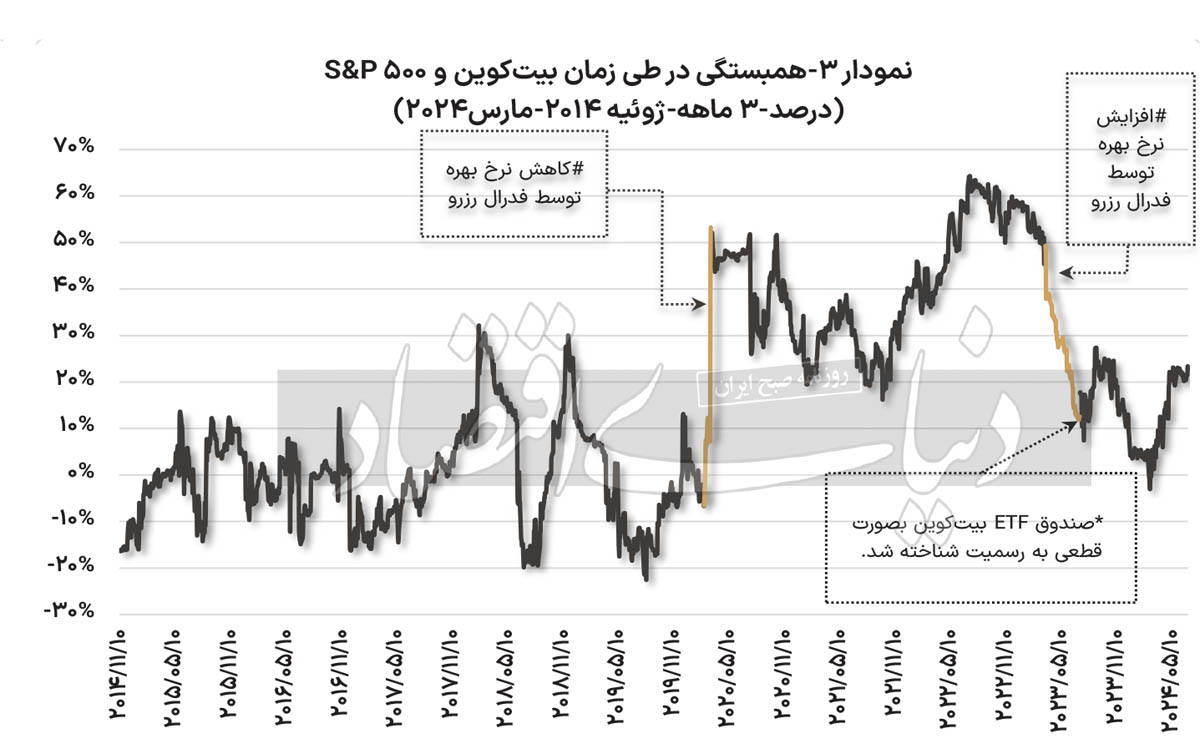

بنابراین، اگر بخواهیم میزان همبستگی میان این دو متغیر را به صورت دقیقتر و تخصصیتر بررسی کنیم باید همبستگی متغیر طی زمان را در نظر بگیریم (نمودارهای ۳ و ۴). اگرچه همبستگی بیتکوین با بازار سهام در بازههای زمانی مختلف، متفاوت بوده است اما از سال 2020 به بعد شاهد افزایش چشمگیر همبستگی بین این دو متغیر بودهایم. این افزایش به حدی بالا بوده که همبستگی در برخی دورهها طی این سالها به بالای عدد 60 نیز رسیده است. برخی از کارشناسان این موضوع را به تثبیت جایگاه بیتکوین و بازار رمزارزها و پذیرش آن به عنوان یک دارایی قابل سرمایهگذاری نسبت میدهند. اما شواهدی وجود دارد که این امر تنها دلیل افزایش همبستگی میان بازار سهام و بازار رمزارزها نیست و مولفههای دیگری در تشدید رابطه میان این دو بازار نقش دارند.

عملکرد بیتکوین اغلب به یک ترنهوایی تشبیه میشود، تشبیهی که میتوان در نوسانات شدید آن از سقوط بیش از ۶۴درصد در سال ۲۰۲۲ تا افزایش ۱۶۰درصدی در سال ۲۰۲۳ بهوضوح مشاهده کرد. این نوسانات برای معاملهگران رمز ارز یک چالش جدی است و میتواند استدلالی برای این موضوع باشد که بازار رمزارزها بهرغم استقبال زیادی که از آن در کشورهای مختلف جهان شده، هنوز فاصله زیادی با یک دارایی قابلاعتماد دارد. در مقابل، S&P 500 عملکرد نسبتا پایدارتری دارد و به طور متوسط سالانه حدود ۹ تا ۱۰درصد بازده ارائه میدهد و به عنوان معیاری برای اقتصاد ایالات متحده عمل میکند. گرچه S&P 500 ممکن است در مقایسه با بیتکوین بازدهی کلی کمتری ارائه دهد، اما ثبات و سابقه بلندمدت آن باعث میشود انتخابی محبوب برای سرمایهگذاران باشد. بنابراین به نظر میرسد همبستگی موجود بین این دو بازار، نه به دلیل ارتباط واقعی آنها، بلکه تحتتاثیر یک سری عوامل بیرونی شکل گرفته است.

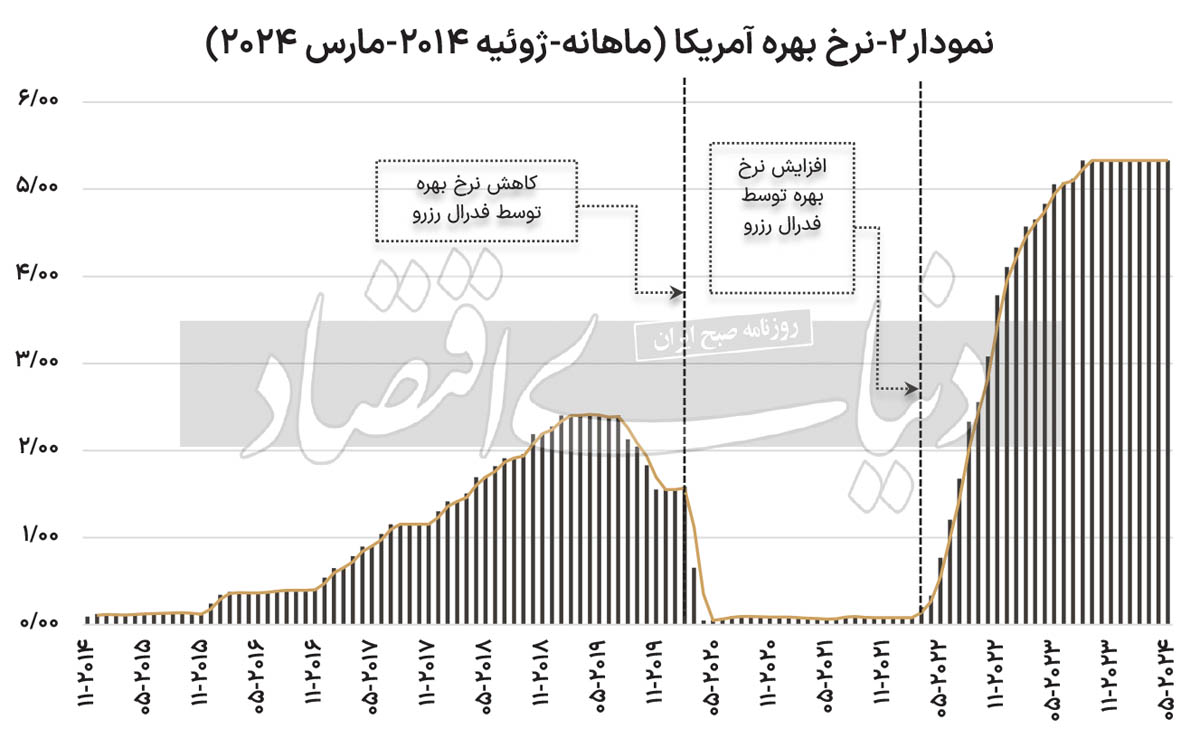

همبستگی بین بیتکوین و S&P 500 را میتوان به عواملی مانند تورم و تصمیمات فدرال رزرو آمریکا برای تغییرات نرخ بهره نسبت داد. هر دو بازار رمزارز و سهام، جزو بازارهای دارای ریسک محسوب میشوند و از اینرو در دورههای سیاست پولی انبساطی، که به منظور تحریک اقتصاد توسط بانکهای مرکزی از طریق اقداماتی مانند کاهش نرخ بهره صورت میپذیرد، رونق میگیرند. شواهد تجربی این موضوع را قویا تایید میکنند؛ دقیقا در زمانی که در سال 2020، فدرال رزرو اقدام به کاهش نرخ بهره کرد، همبستگی بین این دو دارایی بهشدت افزایش یافت و با یک جهش، از رقم حدودا 6-درصدی به حدود 53درصد افزایش پیدا کرد که در واقع تاکیدی بر نقش نرخ بهره در تحولات بین این دو بازار است. رابطه مثبت بین این دو بازار همچنان در سالهای بعدی در سطوح نسبتا بالایی باقی ماند و حتی در سال 2022 از مرز 60درصد عبور کرد.

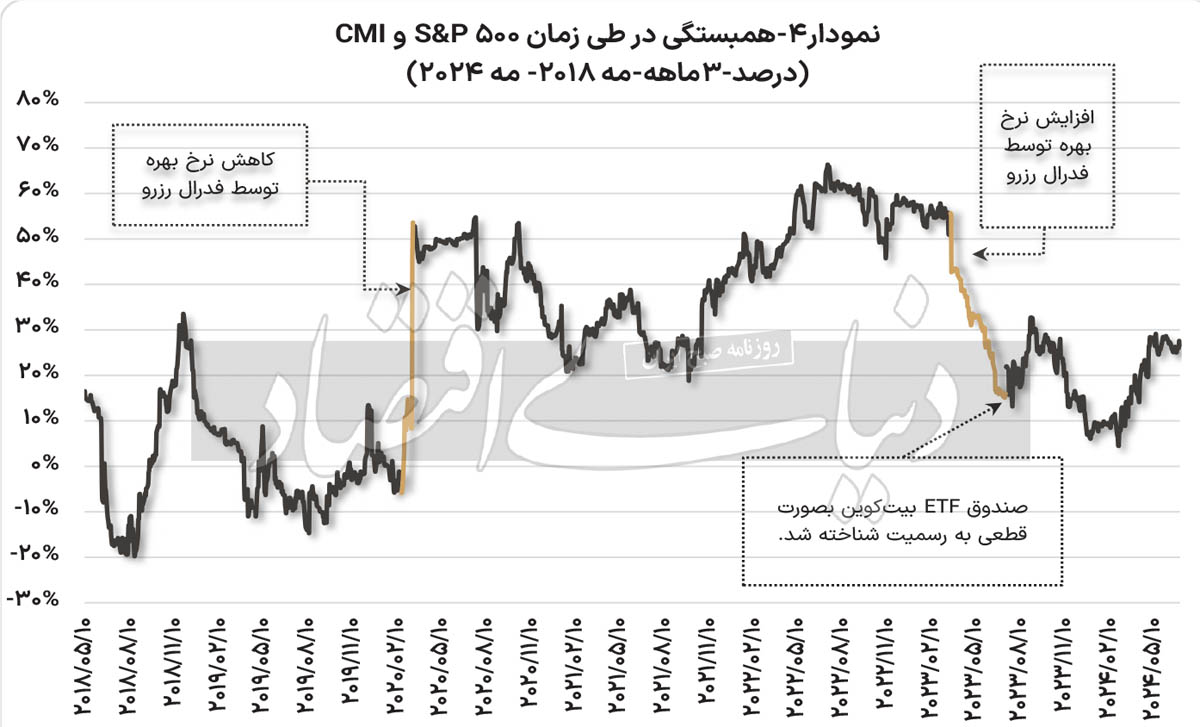

بیتکوین در حال حاضر بزرگترین سهم از بازار رمزارزها را به خود اختصاص داده است و از این رو میتواند نماینده خوبی برای این بازار باشد. اما اگر برای بررسی رابطه بازار رمزارزها و سهام، به جای بیتکوین از شاخص CMI استفاده کنیم، باز هم نتایج مشابهی با حالت قبل حاصل خواهد شد. شاخص( CoinDesk (CMI یک شاخص با وزن ارزش بازار است که عملکرد بازار داراییهای دیجیتال را اندازهگیری میکند. معیار همبستگی برای شاخص CMI و S&P 500 که در نمودار 4 آمده است، الگوی کاملا مشابهی را با نمودار 3 نشان میدهد که در آن به بررسی رابطه بیتکوین و شاخص S&P 500 پرداخته شده بود.

نکته جالبتوجه در هر دو نمودار 3 و 4 این است که در دورانی که سیاست انقباضی از سوی بانک مرکزی آمریکا اتخاذ میشود و نرخ بهره افزایش مییابد، همبستگی بین دو بازار بهشدت افت میکند. این موضوع زمانی واضحتر قابل مشاهده است که هر سه نمودار 2 ، 3 و 4 را با هم تطابق دهیم. به عنوان مثال، در مارس 2023 بانک مرکزی آمریکا با در پیش گرفتن سیاست انقباضی و بالا بردن نرخ بهره، موجب ریزش همبستگی میان این دو بازار شد و همبستگی به رقم حدودا 8درصدی در اوایل سال 2024 افت کرد.

در واقع، در صورت تزریق نقدینگی و کاهش هزینههای استقراض، همه بازارهای دارایی دارای ریسک تقویت میشوند. کاهش نرخ بهره، از یک طرف، بازدهی داراییهای بدون ریسک مانند اوراق قرضه را کاهش داده و از طرف دیگر، سبب ریسکپذیرترشدن سرمایهگذاران شده و گرایش سرمایهگذاران به داراییهای با ریسک بالاتر را افزایش میدهند. این موضوع نیز سبب میشود هر دو بازار سهام و رمزارز در یک جهت حرکت کرده و همبستگی مثبت بالایی بین آنها مشاهده شود. انتظار بر این است که در زمان سیاستهای انقباضی و افزایش نرخ بهره، عکس این حالت اتفاق بیفتد و هر دو دارایی در مسیر نزولی قرار گرفته و همچنان همبستگی بین آنها حفظ شود.

اما آنچه در نمودارهای 3 و 4 مشاهده میشود موید این موضوع نبوده و بر کاهش شدید همبستگی بین دو بازار در دورههای افزایش نرخ بهره تاکید میکند. دلیل وقوع چنین پدیدهای را میتوان به تفاوت ماهوی بین دو بازار نسبت داد. همانطور که در بالا اشاره شد، بازار رمزارزها یک بازار بهمراتب پرریسکتر از بازار سهام است و به لحاظ بنیادی نیز فاقد ارزش ذاتی است. بنابراین در دورههایی که سیاست انقباضی اتخاذ میشود، به نظر میرسد که دو بازار مسیر خود را از هم جدا کرده و هر یک روند خاص خود را در واکنش به سیاستهای انقباضی اتخاذ میکنند که نتیجه آن کاهش شدید همبستگی در دوران بالا بودن نرخ بهره است.

بااینحال این سوال مطرح میشود که در سال 2024، برخلاف سال 2023، همچنان با بالا بودن نرخ بهره چگونه همبستگی میان این دو بازار روبهرشد بوده است. در واقع، آنچه از اوایل سال 2024 شاهد هستیم با تحلیلی که در بالا آمد چندان همخوانی ندارد. دلیل این موضوع را میتوان به دو پدیده که در سال 2024 رخ داده نسبت داد. رخداد اول، تایید اولین ETF مبتنی بر رمزارز در بورس نیویورک در اوایل این سال بود. تایید صندوقهای قابل معامله در بورس (ETF) در ایالات متحده برای نگهداری مستقیم بیتکوین، درِ این ارز را به روی گروه جدیدی از سرمایهگذاران باز کرده و از این حیث به کاهش نوسانات و ریسک آن کمک کرده است. دادههای CCDATA که یکی از معتبرترین شرکتهای ارائه و تحلیل دادههای رمزارز است، نشان میدهد بیتکوین از زمان عرضه ETFهای آمریکایی، از نظر رشد و مقاومت، تقریبا باثبات باقی مانده است.

از طرف دیگر، دادههای منتشرشده اقتصاد آمریکا نشان داده است تورم در ایالات متحده در روند کاهشی قرار گرفته که نشاندهنده پیشرفت به سمت هدف مقامات فدرال رزرو قبل از کاهش نرخ بهره است. این موضوع سبب شده زمزمه کاهش نرخ بهره توسط فدرال رزرو پس از کاهش تورم نقطهبهنقطه شدت گرفته و سرمایهگذاران انتظار دارند کاهش نرخ بهره را در آینده نزدیک مشاهده کنند که این موضوع موجب اقبال به هر دو بازار رمزارز و سهام شده و همبستگی آنها را تقویت کرده است.

بر اساس آنچه عنوان شد، به نظر میرسد همبستگی بین دو بازار یادشده عمدتا تحتتاثیر عوامل بیرونی مانند نرخ بهره، نرخ تورم و قانونهای مرتبط با رمزارزها در کشورهای توسعهیافته است و این دو بازار اساسا ارتباط علتومعلولی با یکدیگر ندارند. اما به هر شکل، نوع رابطه همبستگی موجود بین این دو بازار میتواند برای سرمایهگذاران آنها راهگشا باشد. در دوران انبساط پولی و کاهش نرخ بهره، هر دو بازار در یک جهت حرکت میکنند و بنابراین رفتار تقریبا مشابهی را از خود نشان میدهند. اما در دوران انقباضی هر یک از آنها مسیر جداگانهای برای خود اتخاذ میکنند که این موضوع میتواند برای افرادی که به دنبال دو دارایی غیرهمبسته در جهت ساخت یک پورتفولیوی بهینه هستند، مفید واقع شود.