عملکرد مردادماه بانکهای بورسی بررسی شد

بانکهای پیشرو در جذب سپرده

بررسی عملکرد جذب سپرده بانکهای بورسی

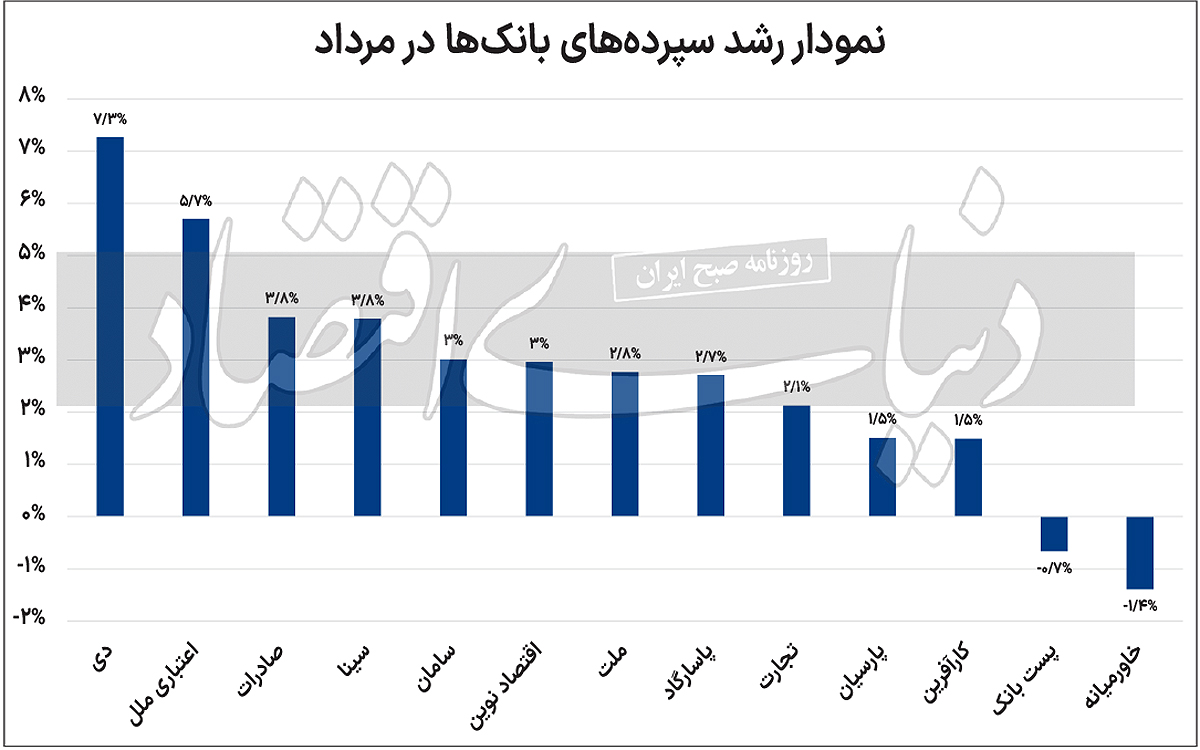

دادههای گزارشهای ماهانه نشان میدهد که طی دوره یک ماهه تیر، بانک دی بیشترین میزان جذب سپرده را در بین دیگر بانکها تجربه کرده است. میزان کل سپردههای این بانک از 40 هزار میلیارد تومان در ابتدای تیر به 43 هزار میلیارد تومان در انتهای این ماه رسیده که مبین رشد 3/ 7 درصدی میزان سپردههای این بانک است. پس از این بانک، موسسه اعتباری ملل در جایگاه دوم قرار دارد. میزان سپردههای این موسسه در مدت مورد بررسی با رشد 7/ 5 درصدی از 50 هزار میلیارد تومان به 53 هزار میلیارد تومان رسیده است. در جایگاه سوم بیشترین میزان رشد سپردهها هم بانک صادرات و سینا قرار دارند. این دو بانک با رشد 8/ 3 درصدی در مرداد، جایگاه سوم را تصاحب کردهاند.

در انتهای تیر میزان مانده سپردههای بانک صادرات حدود 571 هزار میلیارد تومان گزارش شده بود که در انتهای مرداد این میزان به 593 هزار میلیارد تومان رسید. بانک سینا نیز در انتهای تیر رقم 67 هزار میلیارد تومان را به ثبت رسانده بود که این عدد در پایان مرداد به 70 هزار میلیارد تومان رسید. در بین بانکهای مورد بررسی دو بانک با کاهش میزان سپردهها روبهرو بوده که البته این میزان بسیار ناچیز بوده است. بیشترین میزان کاهش سپردهها مربوط به بانک خاورمیانه است که با افت 4/ 1درصدی از 54 هزار میلیارد تومان به 53 هزار میلیارد تومان رسیده است. پس از این بانک هم بانک پست بانک با کاهش کمتر از یکدرصدی روبهرو بودهاست.

بررسی عملکرد جذب سپردههای ارزی

در خصوص سپردههای ارزی بلندمدت میتوان گفت که بانک صادرات با رشد 7 درصدی سپردههای بلندمدت خود، تقریبا در این حوزه موفقتر از دیگران عمل کرده است. میزان سپردههای بلند مدت این بانک از 110 میلیارد تومان به حدود 640 میلیارد تومان در انتهای مرداد رسیده است. پس از این بانک هم بانک ملت را در جایگاه دوم قرار داد. میزان سپردههای بلندمدت این بانک رشدی حدودا 6/ 1 درصدی داشته و از 5/ 27 هزار میلیارد تومان به 28هزار میلیارد تومان رسیده است. غیر از این دو بانک، بانکها دیگر یا رشدی نداشته یا رشدی نزدیک به صفر داشتهاند. اما در این بین بانک اقتصاد نوین کاهش یک درصدی را در سپردههای بلندمدت خود تجربه کرده بود.

در بخش سپردههای کوتاهمدت هم تغییرات همانند سپردههای بلند مدت بوده و اکثر بانکهای بررسی شده تغییرات خاصی را در میزان سپردههای خود تجربه نکردهاند. بیشترین میزان رشد در این بخش مربوط به بانک کارآفرین است که میزان سپردههای ارزی کوتاهمدت این بانک با رشدی 58 درصدی روبه رو بوده است. میزان سپردههای ارزی کوتاه مدت بانک کارآفرین از 403 میلیارد تومان به 640 میلیارد تومان در انتهای مرداد رسیده است. پس از این بانک، بانک سامان بیشترین میزان رشد سپردههای ارزی کوتاه مدت را نصیب خود کرده است. میزان سپردههای بانک سامان از 3/ 14 هزار میلیارد تومان به 7/ 15هزار میلیارد تومان رسیده است. پس این دو بانک بانک دیگری با رشد میزان سپردههای کوتاه مدت روبهرو نبوده و از 11 بانک مورد بررسی، 6 بانک بدون تغییر خاصی در سپردههای کوتاهمدت مواجه بود و میزان سپردههای ارزی کوتاه مدت یک بانک هم منفی بوده است.

بر اساس مجموع اطلاعات مورد بررسی میتوان گفت که میزان کل سپردههای ارزی در بانکهای بورسی حدود 2 درصد رشد داشته است و این درحالی است که رشد مجموع سپردههای ارزی در ماه گذشته منفی 2درصد بوده است. بیشترین میزان رشد مجموع سپردههای ارزی را بانک سامان با رشد 71/ 9 درصدی تجربه کرده و بیشترین میزان افت میزان کل سپردههای ارزی هم مربوط به بانک دی با کاهش 85/ 4 درصدی بوده است.

سپردههای ارزی مانند سپردههای ریالی انواع مختلفی دارند. بانکها با ارائه طرحهای مختلف سپردهگذاری به مشتریان امکان میدهند تا با توجه به نیازهای خود سپرده مناسب را انتخاب کرده و از مزایای آن بهره مند شوند. انواع سپرده ارزی عبارتند از سپردههای ارزی قرض الحسنه و مدت دار. سپردههای ارزی قرضالحسنه خود به دو دسته سپردههای پسانداز و جاری تقسیم میشوند. سپردههای قرضالحسنه، وجوه نقد مشتریان را نگهداری کرده و مشتری در قبال سرمایهگذاری خود در بانک، انتظار دریافت سود ندارد. سپردههای قرضالحسنه پسانداز ارزی به منظور محافظت از دارایی نقدی افتتاح می شوند و هر زمان که مشتری درخواست کند، امکان برداشت تمام سپرده وجود دارد.

در سپردههای قرضالحسنه جاری ارزی، دسته چکی در اختیار مشتری قرار میگیرد تا با آن عملیات بانکی ارزی خود را انجام دهد. در مقابل سپردههای قرض الحسنه، سپردههای مدت دار قرار دارد که مشتری با هدف دریافت سود و حفظ ارزش دارایی خود اقدام به افتتاح این نوع سپردهها میکند. شرایط سپردههای ارزی مدتدار مانند سپردههای ریالی بوده و بانک با توجه به مدت سپردهگذاری و نرخ سود مصوب به این سپردهها سود پرداخت میکند. همچنین امکان برداشت از سپردههای ارزی مدتدار تا پایان مدت سرمایهگذاری وجود نداشته و در صورت درخواست مشتری برای برداشت، سپرده با نرخ شکست مواجه میشود.

اهمیت سپردهپذیری ارزی بانکها

سپردهپذیری یکی از خدماتی است که بانکها از گذشته تاکنون ارائه داده و به کمک آن ابزارهای سیاستی بسیاری ابداع شده است. سپردهها در بانکها علاوه بر اینکه از امنیت مناسبی برخوردارند، موجب میشوند تا نقدینگی در دست مردم کاهش یافته و با سرمایهگذاریهای بانک، به سمت افرادی که نیازمند نقدینگی هستند حرکت کنند. درآمد حاصل از سرمایهگذاری سپردهها یا سود ناشی از وام دادن آنها، بخش اعظمی از درآمد بانکها را تشکیل میدهد و به همین منظور جذب سپرده بیشتر یکی از اولویتهای بانکها محسوب میشود. سپردهگذاری در بانکها شامل انواع ارزها، یعنی حتی ارزهای خارجی نیز میشود. این نهادهای مالی برای تامین مالی اموری که به ذخیره ارزهای خارجی نیاز دارد، باید به جذب سپردههای ارزی بپردازند.

در ایران، بهدلیل اعمال تحریمهای گوناگون و همچنین تقاضای سفتهبازی بالا برای ارزهای خارجی، دستیابی به اینگونه داراییها برای نیازمندان اصلی آن مانند تولیدکنندگان سختتر است. لذا جمعآوری ارزهای خانگی یکی از مهمترین عواملی است که میتواند جریان ارزها را به سمت نیازمندان اصلی آن هدایت کند. سپردههای ارزی یکی از مهمترین سپردههایی است که توسط بانکها جذب میشود. این سپردهها علاوه بر اینکه امنیت اسکناسهای خارجی افراد را تضمین میکنند، این داراییها را به سمت چرخه تولید هدایت خواهند کرد. در ایران که تحت تاثیر تحریمها دسترسی به ارز با مشکلات متعددی مواجه است، اهمیت اینگونه سپردهپذیری بیشتر مشخص میشود.

دولت در کنار بانکها در تلاش است تا با وضع سیاستهای تشویقی مردم را برای سپردهگذاری ارزی در بانکها تشویق کند. هرچند که پیشتر سابقه نه چندان جذابی در بازگشت داراییها به افراد وجود داشته، ولی دولت میتواند با اصلاح قوانین، اعتمادسازی دوبارهای انجام دهد. بانکها با جذب سپردههای ارزی، نقدینگی مورد نیاز خود را برای امور اعتباری ارزی تامین میکنند. باتوجه به تحریمها و سختی تامین ارز مورد نیاز برای بانکها، سپردههای ارزی میتوانند کمک شایانی در این حوزه باشند. علاوه بر این موضوع، جمعآوری ارزهای خانگی میتواند نوسانات بازار ارز را نیز کنترل کند. بانکها برای جذب سپردههای ارزی معمولا از متداولترین ابزار خود یعنی نرخ سود سپرده استفاده میکنند.

آنها با تقاضای یک ارز خاص از سوی مشتریان و همچنین منابع در دسترس خود، نرخ بهره مناسب را برای جذب سپردههای ارزی انتخاب کرده و به نوعی باتوجه به نرخ سود، بایکدیگر در جذب داراییهای ارزی رقابت میکنند. علاوه بر این موضوع، بانکها معمولا تسهیلات ویژه را هم برای سپردهگذاران در نظر میگیرند تا بتوانند آنان را بیشتر نسبت به سپردهگذاری تشویق کنند. در ایران، بانکها خدمت سپردههای ارزی را برای سه ارز دلار، یورو و درهم ارائه میدهند.