«دنیای اقتصاد» در گزارشی بررسی کرد

ماموریت مالیاتی در بودجه ۱۴۰۴

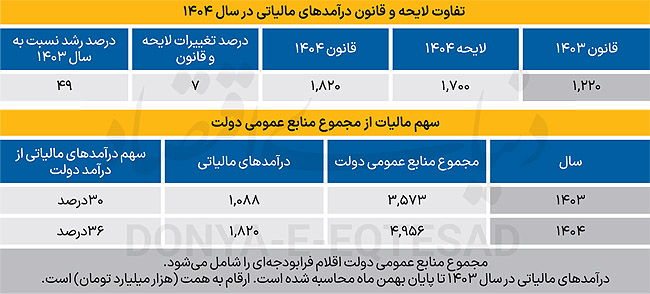

یکی از چالشهای اساسی اقتصاد ایران، اتکای طولانیمدت به درآمدهای نفتی به شمار میرود، موضوعی که کشور را در برابر نوسانات قیمت نفت و فشارهای خارجی، آسیبپذیر کرده است. برای کاهش این وابستگی، سیاستهای بودجهای سالهای اخیر به سمت تقویت منابع درآمدی پایدارتر سوق پیدا کردهاند. در همین راستا، بررسی قانون بودجه سالجاری نشان میدهد که پیشبینیها برای دریافت درآمدهای مالیاتی نسبت به سال قبل، بیش از ۴۰ درصدافزایش یافت. این افزایش بیانگر تلاش دولت برای تامین هزینههای جاری و توسعهای از محل منابع غیرنفتی است. از سوی دیگر باید به این نکته اشاره کرد که لایحه بودجه ۱۴۰۴ که اواخر سال گذشته منتشر شده نشان میدهد که مجموع درآمدهای مالیاتی حدود ۱۷۰۰ همت برآورد شده بود. اما در قانون بودجه این رقم رشد ۷ درصدی را تجربه کرد و به ۱۸۲۰ همت رسید.

سهم درآمدهای مالیاتی از منابع عمومی دولت

بر اساس اطلاعات مندرج در قانون بودجه سال ۱۴۰۴، درآمدهای مالیاتی مصوب معادل ۱۸۲۰ همت تعیین شده است. این رقم نسبت به لایحه پیشنهادی دولت که درآمد مالیاتی ۱۷۰۰ همت برآورد شد، افزایش یافته و از رشد ۷درصدی حکایت دارد. این افزایش نشان میدهد که مجلس شورای اسلامی با تقویت پیشبینیهای درآمدی در حوزه مالیات، بر ضرورت افزایش اتکا به منابع مالیاتی تاکید داشته است. مقایسه این رقم با درآمد مالیاتی مصوب سال ۱۴۰۳ که حدود ۱۲۲۰ همت بوده، حاکی از رشد ۴۹درصدی درآمدهای مالیاتی در سال جدید است. این رشد قابلتوجه از منظر عددی، گویای جهتگیری مشخص دولت در راستای کاهش وابستگی به منابع ناپایدار نفتی و حرکت بهسوی تامین مالی از طریق درآمدهای درونزای اقتصادی و پایدار به شمار میرود.

با این حال، بررسی نسبت درآمدهای مالیاتی به کل منابع عمومی دولت در سال ۱۴۰۴ که ۴۹۵۶ همت برآورد شده، نشان میدهد که سهم درآمدهای مالیاتی از منابع عمومی به حدود ۳۶درصد رسید، این در حالی است که در سال گذشته، این نسبت حدود۳۰درصد گزارش شد. در نهایت، استمرار و تعمیق روند افزایش درآمدهای مالیاتی، مستلزم اصلاحات جدی و ساختاری در نظام مالیاتی کشور است. از جمله این اقدامات میتوان به گسترش پایههای مالیاتی، مقابله با فرار مالیاتی، هوشمندسازی نظام مالیاتی، کاهش معافیتهای غیرضرور، و افزایش شفافیت اقتصادی اشاره کرد. تنها در صورت اجرای این اصلاحات است که میتوان به افزایش واقعی و پایدار درآمدهای مالیاتی، همراه با عدالت اقتصادی و کارآمدی نظام مالی دولت، دست یافت. اما باید توجه داشت که کاهش یا افزایش اسمی سهم درآمدهای مالیاتی از منابع بودجه عمومی کشور به علت برخی اصلاحات در گزارش بودجه رخ داده است. بر این اساس، تا پیش از بودجه ۱۴۰۴ برخی از مخارج دولت، که تحت عنوان مخارج فرابودجهای شناخته میشد، در قانون بودجه لحاظ نمیگردید. بدیهی است که این تغییر موجد آثار اقتصادی بر متغیرهای کلان نیست و نباید در تحلیلهای کارشناسی به عنوان عامل اثرگذار لحاظ شود.

رشد ۴۹درصدی درآمد مالیاتی در ۱۴۰۴

قانون بودجه سال ۱۴۰۴ ایران، بهویژه در بخش درآمدهای مالیاتی، با افزایش نسبت به سال گذشته همراه است. این افزایش در درآمدهای مالیاتی، بهویژه در مالیاتهای مستقیم و غیرمستقیم، نشاندهنده رشد و تحولات مثبت در سیستم مالیاتی کشور است. یکی از نکات برجسته رشد بالای مالیاتهای مستقیم است. مالیات بر اشخاص حقوقی، مالیات بر درآمدها و مالیات بر ثروت به ترتیب افزایش داشتهاند. در مجموع، این افزایشها از نتیجه سیاستهای مالی دولت در جهت بهبود کارآیی سیستم مالیاتی و افزایش پایدار منابع مالی دولت حکایت دارند.

این تغییرات در کنار کاهش وابستگی به منابع ناپایدار نفتی و تقویت درآمدهای درونزای اقتصادی، بهعنوان یکی از نقاط قوت قانون بودجه ۱۴۰۴ محسوب میشوند. با این حال، تحلیلگران بر اهمیت اصلاحات ساختاری در سیستم مالیاتی کشور تاکید دارند. در این راستا، پیشنهادهایی همچون هدفمند کردن معافیتهای مالیاتی، تغییر رویکرد به مالیات بر مجموع ثروت و درآمد، و ادغام وظایف مالیاتی و دریافت حق بیمه مطرح شدهاند. هدف از این اصلاحات، افزایش شفافیت اقتصادی، کاهش فرار مالیاتی، تقویت عدالت اجتماعی و ایجاد منابع پایدار مالی برای دولت است. بهویژه، پیشنهادها برای اجرای مالیات بر مجموع ثروت میتواند به شناسایی دقیقتر داراییهای افراد کمک کرده و فاصله طبقاتی را کاهش دهد. همچنین، استقرار مالیات بر مجموع درآمد بهعنوان یک ابزار کلیدی، میتواند بار مالیاتی را بهطور تصاعدی از افراد پردرآمد دریافت کرده و عدالت اجتماعی را تقویت کند. در مجموع، قانون بودجه ۱۴۰۴ با افزایش درآمدهای مالیاتی و اجرای اصلاحات در نظام مالیاتی، بهدنبال تقویت منابع پایدار مالی و کاهش وابستگی به منابع غیرپایدار است تا اقتصاد کشور را در مسیر توسعه و رشد پایدار قرار دهد.

مالیات جایگزین نفت؟

با وجود اینکه بسیاری از کارشناسان و مردم مالیات را به عنوان یک ابزار ناعادلانه میبینند، بهویژه در کشورهایی که سیستم مالیاتی ضعیف یا پیچیدهای دارند، باید توجه داشت که مالیات به دلیل کاهش وابستگی به درآمدهای نفتی، بهترین منبع تامین مالی دولت در سالهای اخیر به شمار میرود. در حالی که درآمدهای نفتی به دلیل نوسانات قیمت جهانی و کاهش مصرف انرژی در حال کاهش است، دولتها نیاز دارند تا منابع مالی پایدارتری برای تامین هزینههای عمومی و اجرای برنامههای توسعهای پیدا کنند. در این شرایط، مالیات به عنوان یک ابزار درونزای اقتصادی، میتواند به تامین منابع لازم برای دولت کمک کند و حتی در بلندمدت به کاهش وابستگی به درآمدهای ناپایدار نفتی منجر شود.

اگرچه برخی معافیتها و نابرابریها در سیستم مالیاتی وجود دارد که باعث نارضایتی مردم میشود، اصلاحات در این سیستم میتواند به ایجاد عدالت بیشتر و شفافیت اقتصادی کمک کند و از طرفی درآمدهای پایدار و کافی برای دولت ایجاد کند. بنابراین، در حالی که مالیات ممکن است در ابتدا ناعادلانه به نظر برسد، در شرایطی که منابع نفتی کاهش مییابند، این ابزار میتواند به عنوان راهکار کلیدی برای تامین مالی کشور و تحقق اهداف توسعهای کشور ایفای نقش کند.

گامی به سوی اصلاح نظام مالیاتی

اصلاحات نظام مالیاتی به منظور افزایش کارآیی و شفافیت، نیازمند تغییرات اساسی است. یکی از گامهای اولیه، هدفمندسازی معافیتهای مالیاتی است. معافیتهای غیرهدفمند میتوانند منجر به کاهش شفافیت و پدیدهای به نام «خزش معافیتها» شوند که تلاش گروهها برای معاف شدن از مالیات را تشویق میکند. برای مقابله با این پدیده، معافیتها باید بهطور دقیقتر هدفگذاری شده و فقط برای فعالیتهایی اعطا شوند که تاثیر اقتصادی مثبت دارند. این اقدام میتواند از کاهش درآمدهای مالیاتی و نارضایتی در دیگر بخشها جلوگیری کند. همچنین، باید معافیتهای مالیاتی را بهعنوان هزینههای بودجهای دولت مورد ارزیابی قرار داد. در کنار این تغییرات، رویکرد به مالیات بر مجموع ثروت باید در دستور کار قرار گیرد. مالیات بر ثروت بهویژه در داراییهایی مانند زمین، ساختمان و ماشینآلات، در بسیاری از کشورها رایج است. ایران میتواند با اعمال این مالیات، شفافیت بیشتری در داراییهای افراد ایجاد کرده و فاصله طبقاتی را کاهش دهد. این سیستم، همانطور که در کشورهای کانادا، فرانسه و نروژ کارآمد بوده است، میتواند منابع مالی جدیدی برای دولت فراهم کند.

استقرار مالیات بر مجموع درآمد نیز یکی از ابزارهای موثر برای تحول نظام مالیاتی است. در این مدل، تمامی منابع درآمدی افراد در یک سیستم یکپارچه تجمیع شده و معافیتها و هزینههای قابل قبول از درآمد کسر میشود. این سیستم علاوه بر کمک به تقویت عدالت اجتماعی، با کاهش اجتناب مالیاتی، شفافیت بیشتری را در اقتصاد ایجاد خواهد کرد.

در نهایت، ادغام وظایف مالیاتی و دریافت حق بیمه میتواند تاثیرات مثبتی بر درآمدهای دولت و فضای کسبوکار داشته باشد. این ادغام باعث کاهش تعارض اطلاعاتی بین نهادهای مختلف و جلوگیری از فرارهای مالیاتی و بیمهای میشود. همچنین، بار اجرایی دولت کاهش یافته و فرآیندهای نظارتی و حسابرسی تسهیل میشود.