دوربین فعالان ساختمانی چه موقع درست کار میکند؟

موج برجامی در بازار مسکن

«دنیایاقتصاد» با بررسی «نبض انتظارات» سازندهها طی ۴۷ ماه گذشته به دو پرسش پاسخ میدهد

ترسیم یک تصویر واقعی از بازار مسکن و ساختمان، از دو شرط اصلی و مهم برای خروج این بازار از شرایط رکود تورمی خبر میدهد. این تصویر واقعی که با محوریت «موج برجامی در بازار مسکن» در «نبض انتظارات» و «عملکرد سازندهها طی ۴۷ ماه گذشته»، منعکس شده است، به دو سوال کلیدی درباره اینکه چه زمانی دوربین سازندهها به درستی کار میکند و به دنبال آن چه زمانی نبض ساخت و ساز در وضعیت تعادل قرار دارد یا دچار عدمتعادل میشود، پاسخ میدهد.

بررسیهای «دنیایاقتصاد» نشان میدهد، خروج بازار سرمایهگذاری ساختمانی و به تبع آن خروج بازار معاملات مسکن از رکود، در صورت فراهم بودن دو شرط قابل تحقق است؛ دو شرطی که میتوان در یک تعبیر کلی آن را به شرایط موج برجامی در بازار مسکن نسبت داد. یکی از این شروط، «قابلیت پیشبینیپذیری بازار برای سازندهها» از بابت امکان ساخت و وجود قدرت خرید در سمت تقاضای بازار و شرط دیگر، «قرار گرفتن کارگردان اصلی و خارجی بازار مسکن در وضعیت نرمال و بهبود شرایط در مولفههای درونی بازار» به عنوان دومین بازیگردان سرمایهگذاری و معاملات ملکی است.

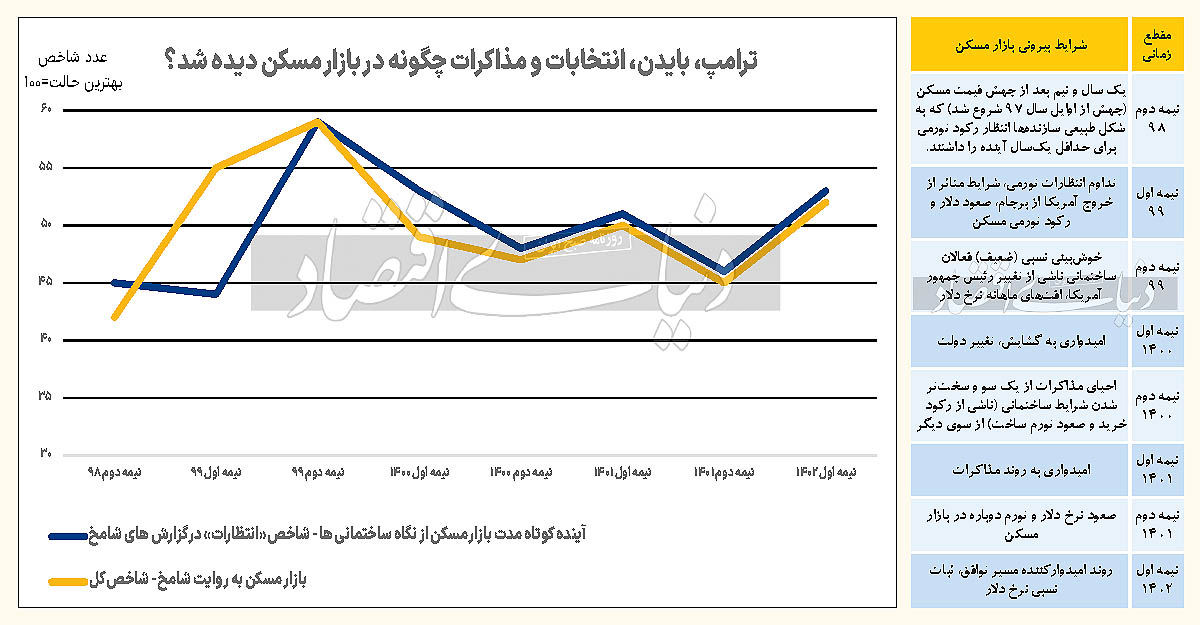

روند 47 ماه اخیر دو شاخص مهم بازار مسکن یعنی «پیشبینی و انتظارات سازندهها از آینده کوتاهمدت بازار ملک» از یک سو و «تغییرات شاخص مربوط به ترسیم نمای واقعی بازار ساختوساز و معاملات مسکن از سوی سرمایهگذاران ساختمانی» از سوی دیگر، نشان میدهد برای بهبود شرایط در بازار مسکن تحقق این دو شرط الزامی است.

روند انتظارات سازندهها و وضعیت واقعی فعالیت آنها در بازار مسکن از سال 98 تا 1402(از نیمه دوم سال 98 که روایت سازندهها و انتظارات آنها از آینده کوتاهمدت مسکن و ساختوساز در قالب گزارشهای ماهانه شامخ، از سوی اتاق تعاون ایران منتشر شد، تاکنون)، نشان میدهد، هر زمان وضعیت متغیرهای بیرونی بازار مسکن رو به بهبود بوده است، دوربین سازندهها نیز به درستی عمل کرده و آنها پیشبینی درستی از وضعیت پیشروی بازار ساختوساز و معاملات مسکن داشتهاند. پیشبینی پذیر بودن بازار سرمایهگذاری ساختمانی برای سازندهها یک آیتم مهم و موثر بر فعالیت آنها و بر مجموعه بازار مسکن است. چرا که این پیشبینیها، مهمترین آیتم موثر برای تصمیم آنها به انجام فعالیت ساختمانی و شروع پروژههای جدید یا عدمانجام فعالیت در این بازار است. از سوی دیگر، هر زمان که متغیرهای بیرونی بازار شامل وضعیت برجام که تعیینکننده شدت و ضعف ریسکهای غیراقتصادی و موثر بر سطح انتظارات تورمی، نوسانات دلاری و در نتیجه انتقال آثار ناشی از این ریسکها و نوسانات به حیطه قیمتی و معاملاتی بازار مسکن است، در شرایط بهبود قرار گرفته است نهتنها دوربین سازندهها بهتر عمل کرده است که در مجموع فعالیتهای ساختمانی نیز در شرایط بهتری قرار گرفته است.

این نتیجه از روند تغییرات شاخص انتظارات در گزارشهای ماهانه بازار مسکن و ساختمان از نگاه مدیران خرید ساختمانی موسوم به شامخ ساختمان و همچنین روند تغییرات شاخص کل در گزارش شامخ که نشاندهنده وضعیت واقعی و کلی بازار به روایت فعالان ساختمانی، طی 8 مقطع زمانی در 47 ماه اخیر است، استخراج شده و در نمودار فوق نیز قابل رویت است. بنابراین در پاسخ به سوال اول مبنی بر اینکه چه زمانی دوربین سازندهها به درستی عمل میکند، میتوان گفت، هر زمان وضعیت بازار به لحاظ ریسکهای اقتصادی و غیراقتصادی و همچنین انتظارات تورمی برای سازندهها شفاف باشد دوربین آنها در فضایی بدون مه، توانایی رصد شرایط پیشروی بازار سرمایهگذاری و معاملات ملکی را دارد.

پاسخ به سوال دوم نیز از مشاهده روند 47ماهه چگونگی تاثیر متغیرهای بیرونی و سپس متغیرهای درونی بازار مسکن بر فعالیت سازندهها استخراج میشود.

برای پاسخ به این دو سوال، مشخصات 8 مقطع زمانی بازار مسکن (نیمه دوم 98 تا نیمه اول 1402)، تحتتاثیر تغییر و فراز و فرودهای کارگردان اصلی بازار یعنی متغیرهای بیرونی و سپس مولفههای درونی، مورد بررسی قرار گرفته است. در این 8 مقطع زمانی، کارگردان اصلی، موج برجامی موثر بر بازار مسکن بوده است. موجی که به دنبال بروز دو سیاست و دو رویکرد متفاوت از سوی دو رئیسجمهور سابق و فعلی آمریکا با اثرگذاری بر فراز و فرودهای ریسکهای غیراقتصادی، نوسانات دلاری و نوسانات ملکی، به ریسکهای سرمایهگذاری ملکی، انتظارات و رفتارهای سازندهها جهت داده است. سیاستهای ترامپ در مورد ایران و خروج او از معاهده برجام، پیروزی بایدن در انتخابات ریاست جمهوری آمریکا و احیای مذاکرات برجام، اثر نوسانهای دلاری ناشی از موجهای مختلف برجامی و سرایت این آثار به بازار مسکن و سرمایهگذاری ملکی در کنار مولفههایی مانند تورم ساختمانی که از داخل بازار رفتار سازندهها را در این 47 ماه جهت داده است، مهمترین عوامل موثر بر سطح انتظارات و عملکرد سمت عرضه مسکن در این 8 مقطع زمانی است. در یک نمونه مشخص، دی ماه سال 99 دو ماه بعد از انتخاب بایدن به عنوان رئیس جمهور آمریکا، شاخص مربوط به انتظار سازندهها از آینده کوتاهمدت فعالیتهای ساختمانی(یک ماه بعد)، روی عدد 67 قرار گرفت. در بهمن همان سال، عدد مربوط به وضعیت واقعی بازار که ماه قبل 58 بود به 64 رسید. یعنی در وضعیت خوشبینی صعود کرد و به پیشبینی سازندهها نزدیک شد.

رصد بازار در 8 مقطع زمانی

برای درک بهتر آنچه در این 8 مقطع زمانی بازار ساخت و معاملات مسکن را تحتتاثیر قرار داده است، شرایط بیرونی و درونی بازار و افت و خیزهای مربوط به آن توضیح داده میشود.

در نیمه دوم 98، یعنی مقطع بعد از خروج ترامپ از برجام، ریسکهای غیراقتصادی و نوسانات دلاری افزایش یافت. این مقطع، یک سال و نیم بعد از جهش قیمت مسکن (جهش از اوایل سال 97 شروع شد) بود که به شکل طبیعی سازندهها انتظار رکود تورمی برای حداقل یکسال آینده را داشتند.

در این زمان، اما برخلاف دورههای طبیعی رکود و رونق که باید بعد از یک جهش بزرگ قیمتی در بازار ملک، بازار با رکود و آرامش نسبی قیمتی همراه میشد تحتتاثیر آثار ناشی از خروج ترامپ از برجام و رشد انتظارات تورمی ناشی از تشدید ریسکهای غیراقتصادی، این انتظار محقق نشد. شاخص انتظارات سازندهها در این مقطع زمانی، به طور میانگین 45 بود اما در نهایت عدد کل شامخ یعنی روایت سازندهها از آنچه در این مقطع زمانی در این بازار رقم خورد بدبینانهتر بود و عدد 42 را نشان داد.

در نیمه اول 99 در حالی که انتظارات سازندهها به طور متوسط روی عدد 44 بود اما شاخص کل در گزارش شامخ، یا روایت سازندهها از واقعیت رخداده در بازار در این بازه زمانی بهبود یافت و با اختلاف محسوس از مرز بدبینی فراتر رفته و روی عدد 55 قرار گرفت. ذکر این توضیح لازم است که در گزارشهای شامخ عدد 50 نشاندهنده ثبات شرایط و عدمتغییر وضعیت، اعداد زیر 50 نشاندهنده بدتر شدن وضعیت و اعداد بالاتر از 50 نمایانگر بهبود وضعیت در بازار ساخت و معاملات مسکن است.

در واقع در نیمه اول 99، سازندهها وضعیت بازار را سیاهتر از آنچه هست رصد کردند؛ این موضوع تحتتاثیر مهآلود بودن شرایط از ناحیه وضعیت نامناسب متغیرهای بیرونی بازار رخ داد و باعث شد دوربین سازندهها به درستی عمل نکند. یعنی عوامل برهمزننده شرایط متعارف در بازار مسکن به قدری پررنگ بود که باعث اختلال در دوربین سازندهها شد. تداوم انتظارات تورمی، شرایط متاثر از خروج آمریکا از برجام، صعود دلار و رکود تورمی مسکن، مهمترین ویژگیهای موثر بر سرمایهگذاریهای ساختمانی در نیمه اول 99 بود.

اما در نیمه اول 99، دوربین سازندهها به درستی کار کرد و هم میانگین شاخص انتظارات سازندهها از آینده پیشروی بازار روی عدد 59 قرار گرفت و هم روایت آنها از آنچه در این مقطع زمانی در این بازار رخ داده بود همین عدد (59) را نشان داد. این موضوع تحتتاثیر خوشبینی نسبی (ضعیف) فعالان ساختمانی ناشی از تغییر رئیس جمهور آمریکا و افتهای ماهانه نرخ دلار رخ داد که تا حدی منجر به فروکش کردن عطش خریدهای غیرمصرفی در بازار مسکن نیز شد. در نیمه اول 1400، مهمترین مشخصه بیرونی اثرگذار بر بازار مسکن «امیدواری به گشایش» از یک سو و «تغییر دولت» از سوی دیگر بود. در این دوره باز هم دوربین سازندهها درست عمل نکرد؛ یعنی در حالی که تحتتاثیر عدمنوسانات شدید دلاری و ورود بازار مسکن به فاز پساجهش، سازندهها شرایط پیشروی بازار مسکن را روشنتر پیشبینی میکردند اما تغییر دولت در نهایت شرایط متفاوتی را در این بازار رقم زد. به این ترتیب در نیمه اول 1400، در حالی که میانگین شاخص انتظارات سازندهها روی عدد 53 (وضعیت خوشبینانه) قرار داشت اما میانگین عدد شاخص کل یا همان تصویری که سازندهها از واقعیت بازار مسکن در این بازه زمانی تصویر کردند روی عدد 49 (شرایط بد) قرار گرفت. یعنی سازندهها شرایط را مثبتتر از آنچه در نهایت رخ داد رصد کرده بودند.

اما در نیمه دوم سال 1400، وضعیت تغییر کرد و دوربین سازندهها توانست تقریبا شرایط واقعی پیشروی بازار را رصد کند. در این بازه زمانی، شاخص انتظارات به طور متوسط عدد 48 را نشان میداد که در نهایت نیز شاخص کل روی 47 قرار گرفت. دلیل این موضوع نیز، احیای مذاکرات بود. اما از سوی دیگر و از درون بازار مسکن، سختتر شدن شرایط ساختمانی (ناشی از رکود خرید و صعود تورم ساخت)، نه تنها انتظارات که شرایط کلی بازار سرمایهگذاری ساختمانی را در وضعیت نامناسب قرار داد. چرا که اعداد زیر 50 در گزارشهای شامخ نشاندهنده بدتر شدن شرایط نسبت به قبل است. اما در این دوره، به دلیل مهآلود نبودن شرایط، سازندهها به پیشبینی درست که همان بدتر شدن وضعیت بود و در نهایت نیز محقق شد دست یافتند.

اصلیترین مشخصه بیرونی موثر بر بازار سرمایهگذاریهای ساختمانی در نیمه اول 1401، نیز امیدواری به روند مذاکرات بود. نکته جالب این است که از آن زمان به بعد نیز همین روند تکرار شد. یعنی عدد مربوط به انتظارات سازندهها از آنچه در واقعیت بازار رخ داد، یک واحد فاصله داشت و میتوان این فاصله یک واحدی را این گونه تعبیر کرد که عملا دوربین سازندهها نسبت به شرایط بازار نسبتا درست عمل کرده است.

میانگین شاخص انتظارات در نیمه اول 1401، عدد51 و عدد مربوط به روایت سازندهها از شرایط واقعی بازار در این مقطع زمانی، به طور متوسط 50 بود. در نیمه دوم 1401 یعنی مقطع زمانی «صعود نرخ دلار» و «تورم دوباره در بازار مسکن»، میانگین شاخص انتظارات روی عدد 46 و شاخص مربوط به واقعیت بازار روی عدد 45 قرار گرفت.

وضعیت دوربین سازندهها در 1402

در نیمه اول 1402 نیز، میانگین شاخص انتظارات 53 و عدد مربوط به واقعیت بازار به طور متوسط 52 بود. در نیمه اول 1402، مهمترین مشخصه بیرونی بازار مسکن را میتوان به «روند امیدوارکننده مسیر توافق و ثبات نسبی نرخ دلار» نسبت داد، که نهتنها باعث شده است دوربین سازندهها به درستی عمل کند که در عین حال، واقعیت بازار نیز به طور کلی نسبت به مقطع زمانی قبل بهبود یافته است.

بنابراین میتوان با مشاهده روند 47 ماه اخیر انتظار سازندهها از وضعیت فعالیتهای ساختمانی و واقعیتهای رخ داده در این بازار، این نتیجه را گرفت که دوربین سازندهها زمانی به درستی کار نمیکند که ریسکها و متغیرهای برهمزننده شرایط طبیعی در بازار فعال شده و به اوج برسند. در مقابل هر اندازه این ریسکها کاهش یابد، بازار برای سازندهها پیشبینیپذیرتر خواهد شد. از سوی دیگر هم هر چقدر ریسکهای غیراقتصادی در خارج بازار مسکن کاهش یابد، به همان میزان وضعیت برای سازندهها و سرمایهگذاران ساختمانی و در نهایت مجموعه بازار مسکن بهتر میشود.

با این حال، اگرچه شرایط و متغیرهای بیرونی موثر بر بازار مسکن در سالهای اخیر و مقطع زمانی فعلی، کارگردان اصلی تحولات این بازار محسوب میشوند اما شرایط درونی بازار نیز برای خروج از رکود باید بهبود یابد. به این معنا که با کاهش ریسکهای غیراقتصادی قطعا شرایط در بازار مسکن بهبود پیدا میکند اما برای رسیدن به شرایط بهینه و مطلوب در این بازار لازم است تورم ساختمانی کاهش یابد و قدرت خرید از دست رفته متقاضیان و خریداران مصرفی مسکن بهبود یابد. با تحقق این دو شرط اساسی است که نه تنها دوربین سازندهها به درستی عمل کرده و وضعیت برای آنها پیشبینیپذیر خواهد شد که از سوی دیگر بازار نیز در مسیر خروج از رکود و آمادگی برای ورود به رونق غیرتورمی، قرار میگیرد.