شاخص قطعات خودرو در سال ۱۴۰۳ یکچهارم ارزش خود را از دست داد

صدرنشینان جدید بازار سرمایه

سبقت جاماندگان؟

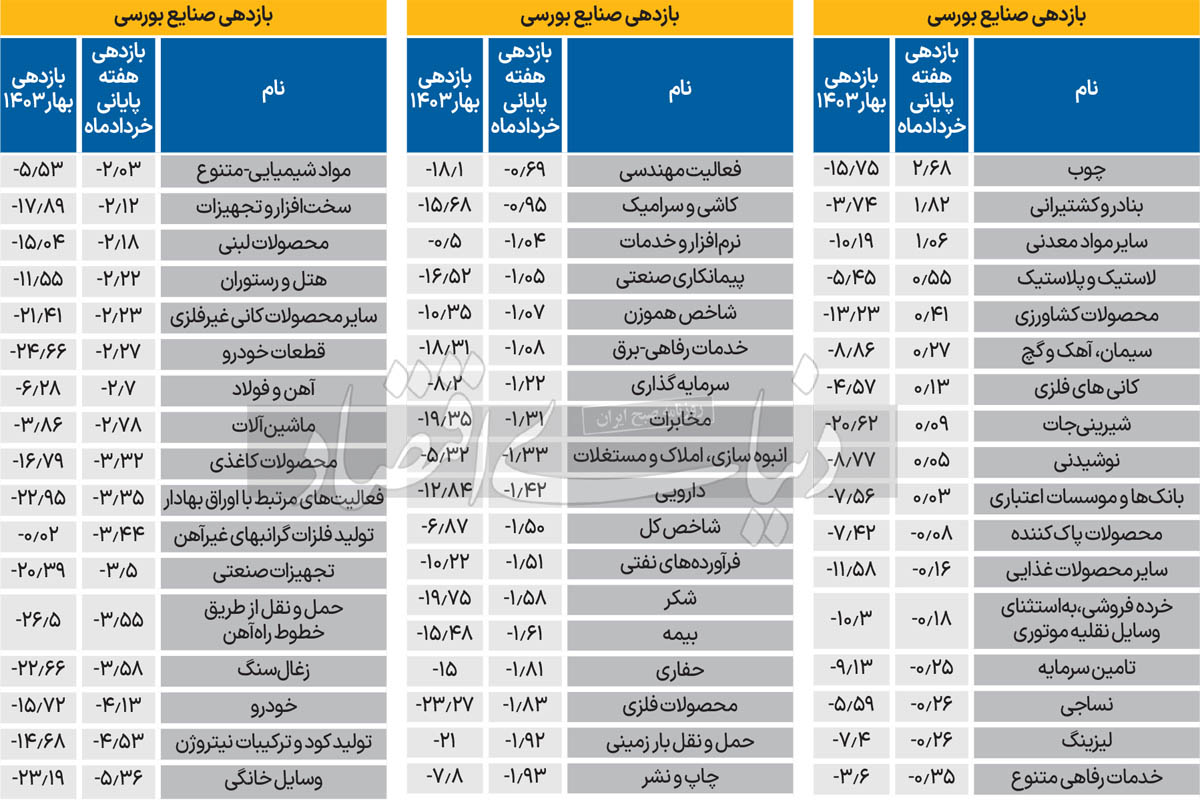

علی قاسمی : هفته پایانی خردادماه درحالی به اتمام رسید که شاخص کل بورس، در دادوستدهای هفته منتهی به سیامین روز از ماه پایانی بهار، 1.5درصد از ارزش خود را از دست داد؛ شاخص هموزن نیز با افت 1.07درصدی همراه شد. به نظر میرسد با وجود آنکه در هفتههای گذشته، شاخص کل از نماگر هموزن سبقت میگرفت؛ اما در هفته گذشته با ثبات نسبی سهمهای کوچک در بازار سهام، شاخص هموزن به عنوان نماینده نمادهای کوچک، قدری شکیباتر عمل کرد. این درحالی است که از ابتدای سال، این نماگر ثانویه بازار، افت بیش از 10درصدی را تجربه کرده و شاخص کل بورس نیز کاهش نزدیک به7درصدی را در کارنامه1403 به ثبت رسانده است. نکته قابلتوجه در معاملات هفته گذشته آن بود که برخی از صنایع کوچک که از ابتدای سال، عقبماندگی قابلتوجهی داشتند، درحال سبقت گرفتن از سایر صنایع در قافله بازار هستند.

در هفتهای که گذشت، صنایع چوب، سایر مواد معدنی، محصولات کشاورزی و شیرینیجات در حالی در بین 10صنعت برتر بازار قرار گرفتند و بازدهی مثبتی از خود نشان دادند که بازدهی شاخص این صنایع از ابتدای سال، افت بیش از 10درصدی را تجربه کرده است. کاهش ریسک در این صنایع و وضعیت بنیادی خوب در برخی از صنایع مانند محصولات کشاورزی و شیرینیجات، سبب شده است تا استقبال از این صنایع افزایش یابد. این درحالی است که برخی صنایع، با وجود افت سهمگین در سال 1403، همچنان به روند کاهشی ادامه میدهند؛ به طوری که صنعت قطعات خودرو، یکی از صنایع ضعیف که جایگاه آن در قعر جدول بازدهیهاست، از ابتدای سال یکچهارم یا 25درصد از ارزش خود را از دست داده است.

سبقت هموزن از شاخص کل

دادوستدهای بورسی بهار سالجاری در حالی طی هفته گذشته به پایان رسید که در معاملات هفته پایانی خردادماه شاخص هموزن پس از افت حدود 10درصدی موفق شد قدری باثباتتر نسبت به شاخص کل عمل کند. این درحالی است که نماگر ثانویه بازار به عنوان نماینده هموزن نمادهای بازار، طی چند هفته گذشته افت شدیدتری را نسبت به شاخص کل تجربه کرد. این شاخص در هفته منتهی به 30خردادماه با افت حدود یکدرصدی نسبت به شاخص کل با کاهش بیش از 1.5درصدی رفتاری آرامتر داشت. به نظر میرسد با وجود آنکه دلار نیما به مرز 43هزار تومان نزدیک شده و نرخ موثر اخزا یا اوراق مالی اسلامی دولت نیز روند کاهشی به خود گرفته است؛ اما نمادهای کوچک بازار ترجیح دادند بخشی از عقبماندگی خود را جبران کنند و گوی سبقت را از شاخصسازها بربایند.

جبران عقبماندگی؟

طی هفته گذشته که به 30خردادماه و پایان بهار منتهی میشد، صنعت چوب، موفق شد با بازدهی 2.68درصدی در صدر بازدهی هفته آخر خرداد قرار گیرد. پس از آن بنادر و کشتیرانی و سایر مواد معدنی موفق شدند بازدهی بیش از یکدرصدی داشته باشند. لاستیک و پلاستیک، سیمان، محصولات کشاورزی و شیرینیجات، کانی فلزی و صنعت بانک نیز بازدهی مثبتی را به ثبت رساندند. در میان 10صنعت برتر هفته، نام صنایعی دیده میشود که از ابتدای سال افت بیش از 10درصدی و عملکردی ضعیفتر از شاخص کل داشتند.

صنعت چوب از ابتدای سال، کاهش بیش از 15.75درصدی، صنعت محصولات کشاورزی کاهش بیش از 10درصدی، محصولات کشاورزی افت بیش از 13درصدی و صنعت شیرینیجات کاهش بیش از 20درصدی را تجربه کردهاند. صنعت لاستیک و پلاستیک و سیمان نیز از ابتدای سال، به ترتیب5 و 9درصد از ارزش خود را از دست دادهاند. جبران بخشی از عقبماندگیهای صنایع نامبرده طی هفته گذشته عمدتا دلایل بنیادی داشته و خبرهای خوبی از برخی از صنایع شنیده میشود. از اینرو، صنایعی مثل اوره و فلزات گرانبها که در هفتههای گذشته در صدر بازدهیها قرار داشتند، اکنون با افت بیش از 5درصدی در قعر جدول بازدهیها قرار دارند. به نظر میرسد، بازار تا حدی به دنبال جبران عقبماندگی برخی از صنایع بنیادی است تا صنایع کمی یکدست شوند. با این حال، نمادهای پرریسک نیز جایگاه پایینی در جدول صنایع دارند. صنعت خودرو، با افت بیش از 4درصدی در میان 5صنعت ضعیف بازار است.

مروری بر صنایع از ابتدای سال نیز نشان میدهد که فلزات گرانبها، با افت شدید در هفته گذشته، در صدر بازدهیهاست. در میان صنایع برتر نیز نام لاستیک و پلاستیک، کانیهای فلزی، پتروشیمیها و فولادیها دیده میشود که به طور طبیعی در نیمه اول سال شرایط بهتری دارند. با این حال، امیدها به افزایش دلار نیما در قالب فصلی، صنایع دلاری را به عنوان صنایع برتر حفظ کرده است.

این درحالی است که صنایع کوچکتر بازار در حال رقابت با بزرگترها هستند و احتمالا سقوط شدید خود را جبران خواهند کرد. در این میان، برای برخی از صنایع نیز بهار سرخی رقم زده شد. اقتصاد دستوری سقوط شدیدی را برای صنایع مخابرات، شکر، شیرینیجات، کانیهای غیرفلزی و وسایل خانگی رقم زد. همچنین، ریسکهای تحمیلشده به صنعت خودرو، سبب شده است تا قطعهسازان خودرویی به طور متوسط یکچهارم ارزش خود را طی بهار سالجاری از دست بدهند.

Pبر E شش واحدی میارزد؟

در روزهایی که بازار از P/E یا نسبت قیمت به سود 6.5واحدی بازار ذوق میکند، باید این نکته را در نظر گرفت که بهرغم نزدیک شدن سطح قیمت به سود بازار به 22آذرماه، شرایط زمان مذکور با وضعیت کنونی بازار متفاوت است. اول آنکه نرخ بهره در 22آذرماه حوالی 26درصد بود. دوم آنکه شرایط سیاسی آن زمان قدری آرامتر از زمان حال بود و سوم، رشد نرخ دلار، نرخ رشد سودآوری شرکتها را افزایش داده بود. در آن مقطع اختلاف P/E بدون ریسک با P/E بازار حدود 45درصد بود و انتظارات مبنی بر کاهش نرخ بهره و رشد نرخ دلار به رشد P/E بازار کمک کرد. اما اکنون با وجود آنکه این نسبت حدود 6.5واحد است، همچنان اختلاف 100درصدی با P/E بدون ریسک داشته و به نظر میرسد تا زمانی که نرخ بهره کاهش قابلتوجهی نداشته باشد و ریسکهای سیاسی کاهش نیابد، انتظارات مبنی بر رشد P/E مورد قبول واقع نمیشود.

پالس مثبت سیاستگذار پولی به بورس