پیامد وام تکلیفی بر تسهیلاتدهی بررسی شد

یخبندان تامینمالی

یک پژوهش به بررسی تاثیر چالشهای نظام بانکی ایران بر توان تامین مالی و حمایت از تولید پرداخته است. در سالهای گذشته وابستگی دولت به منابع بانکی برای جبران کسری بودجه و افزایش تعهدات ناشی از تسهیلات تکلیفی، فشار مضاعفی بر شبکه بانکی وارد کرده است. نسبت کفایت سرمایه بانکها که پیش از تحریمها 5.6درصد بود، اکنون به 0.5درصد کاهش یافته و ناترازی مزمن بانکها را عمیقتر کرده است. علاوه بر این سهم بخش تولید از تسهیلات بانکی در سال۱۴۰۲ تنها ۲۲درصد بوده و عمده منابع به سرمایه در گردش اختصاص یافته است که این امر رشد بهرهوری و توسعه را محدود کرده است.

سیاستهای پولی اخیر بانک مرکزی، نظیر افزایش نرخ ذخایر قانونی و محدودیتهای ترازنامه، هرچند رشد نقدینگی را کنترل کرده، اما هزینههای تامین مالی تولیدکنندگان را افزایش داده است. در این میان، انتشار اوراق بدهی با نرخهای بالا نهتنها به کاهش تورم کمک نکرده، بلکه هزینههای سنگینی را به شبکه بانکی تحمیل کرده است. برای برونرفت از این وضعیت، اصلاحات اساسی در نظام بانکی ضروری است. مقاومسازی سرمایه بانکها، کاهش سلطه مالی دولت، بازنگری در قوانین تسهیلات تکلیفی و بهبود سیستم اعتبارسنجی از جمله راهکارهایی است که میتواند به افزایش کارآیی تسهیلاتدهی و کاهش فشار بر بخش تولید منجر شود. مرکزپژوهشهای اتاق ایران، در گزارش «وضعیت متغیرهای پولی و بانکی ایران»، ابعاد مختلف این مساله را مورد بررسی قرار داده است.

تامین مالی پر هزینه

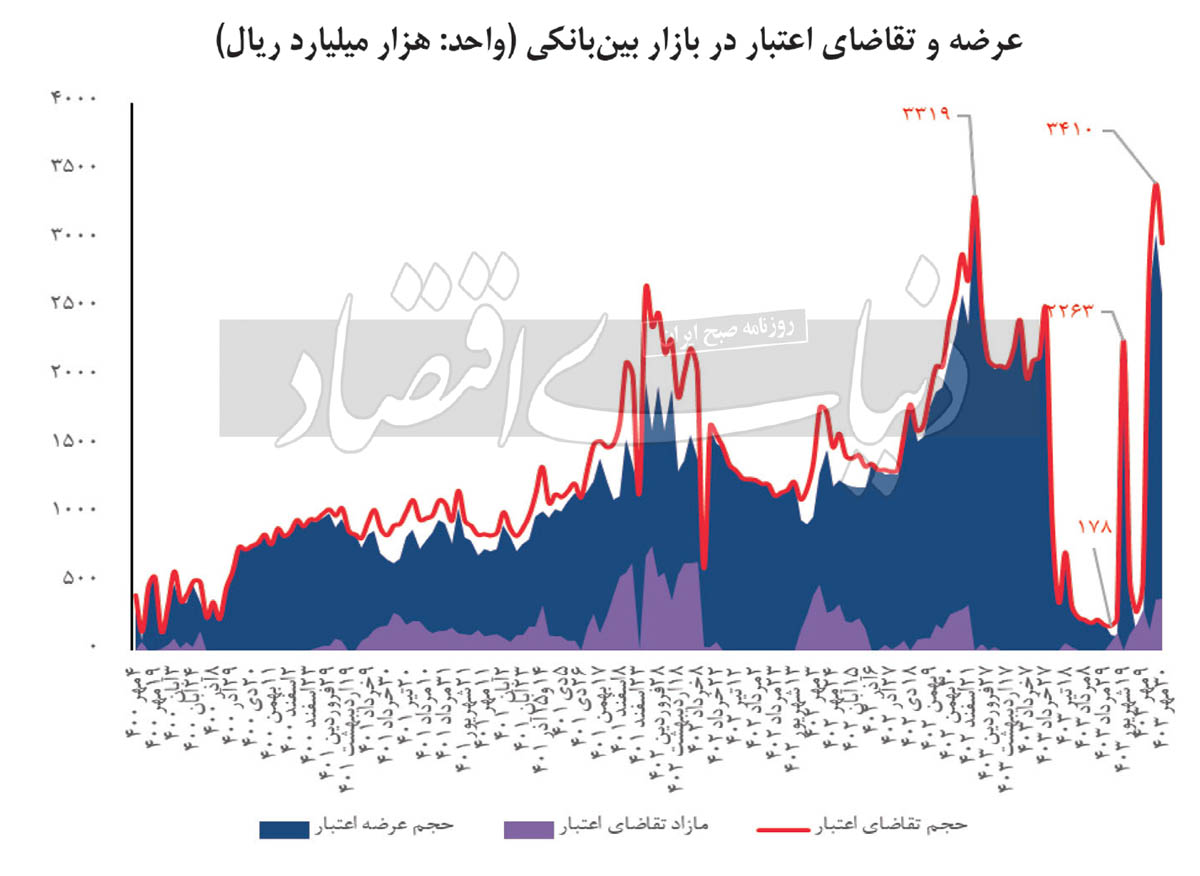

بر اساس گزارش مرکز پژوهشهای اتاق بازرگانی، بازار بینبانکی نقش مهمی در تامین نقدینگی کوتاهمدت بانکها ایفا میکند؛ اما وقفه در انتشار آمارهای پولی و بانکی، تحلیل وضعیت فعلی اقتصاد را دشوار ساخته است. آخرین آمار منتشرشده مربوط به شهریور۱۴۰۳ بوده و این فاصله زمانی، ارزیابی صحیح وضعیت اقتصادی را برای تصمیمگیریهای روزانه دشوار میکند. با این حال، گزارش عملیات اجرایی سیاست پولی با ارائه دادههای هفتگی از بازار پول، امکان تحلیل تاثیرات بودجهای دولت در چارچوب حراج اوراق بدهی را فراهم میکند. بررسیها نشان میدهد سلطه مالی دولت بر بخش بانکی از طریق بدهی به نظام بانکی و استقراض بانکها از بانک مرکزی، روند پیچیدهای را بهوجود آورده است. نگاهی به عرضه و تقاضای اعتبار در بازار بینبانکی نشان میدهد از خرداد ۱۴۰۳ تقاضای اعتباری بانکها کاهش یافته است. این روند نزولی عمدتا ناشی از تغییر سیاست بانک مرکزی در افزایش سررسید قراردادهای ریپو از ۷روز به ۸۴روز بوده است. به دلیل این تغییر، نیاز بانکها به تمدید هفتگی این قراردادها کاهش یافت و سطح تقاضای اعتباری تنها به نقدینگی جدید محدود شد. این تغییرات موجب رکوردشکنی تقاضای اعتباری بانکها در اسفند شد که به ۳۴۱هزار میلیارد تومان رسید.

تاثیرات این تغییرات بر بازار بدهی نیز قابل مشاهده است. با افزایش سررسید استقراضها، خرید اوراق بدهی توسط بانکها شدت گرفت و در شرایطی که نرخ اسمی اوراق ۲۳درصد بود، نرخ بازده تا سررسید به بیش از ۲۸درصد رسید. این امر، تامین مالی دولت را پرهزینه و فشار بر سیستم بانکی و بازار سرمایه را افزایش داد. رشد عرضه اوراق بدهی در بازار اولیه نیز نشاندهنده شدت گرفتن فروش اوراق توسط دولت است که تامین مالی از طریق بانک مرکزی و افزایش بدهی شبکه بانکی را تشدید کرده است. از سوی دیگر، تحلیل کلهای پولی نشان میدهد نرخ رشد نقدینگی از ۴۵درصد در فروردین۱۴۰۲ به 18.7درصد در شهریور۱۴۰۳ کاهش یافته است. بانک مرکزی از طریق سیاستهای مختلفی نظیر خروج سپردههای دولتی از بانکها، افزایش نرخ ذخیره قانونی و مداخله فعال در بازار ارز، توانست رشد پایه پولی را کنترل کند. با این حال، این اقدامات به تخلیه قابلتوجه ذخایر ارزی بانک مرکزی منجر شده و نشان میدهد کنترل تورم به بهای کاهش منابع ارزی صورت گرفته است.

سقوط نسبت کفایت سرمایه

بررسیهای این گزارش نشان میدهد که نظام بانکی ایران پس از تحریمها با چالشهایی مانند افت درآمدهای نفتی، اتکای بیشتر دولت به مالیات و چاپ پول، و فرسایش سرمایه بانکها مواجه شده است. نسبت کفایت سرمایه که پیش از تحریمها 5.6درصد بود، پس از تحریمها به 0.5درصد کاهش یافت و در شهریور 1403 به 2.3درصد رسید؛ اما همچنان با استانداردهای بازل3 (13درصد) فاصله دارد. در سال1402، تنها 10بانک این نسبت را رعایت کردند و 7بانک وضعیت منفی داشتند. چالش دیگر، تکالیف مالی سنگین ناشی از قوانین برنامههای پنجساله و بودجههای سنواتی است.

این تسهیلات شامل حمایت از کشاورزی، اشتغالزایی و طرحهای رفاهی میشود که منجر به کاهش منابع آزاد بانکها و تضعیف ظرفیت تسهیلاتدهی آنها شده است. نسبت بالای مطالبات غیرجاری به تسهیلات اعطایی که بیشتر از استانداردهای بینالمللی است، نشاندهنده ناکارآمدی سیستم اعتبارسنجی در ایران است. در زمینه تامین مالی، سهم عمده تسهیلات بانکی در ایران به سرمایه در گردش (76درصد) اختصاص یافته و سهم توسعه کمتر از 22درصد بوده است. سیاست کنترل ترازنامهای بانکها در سال1402 باعث افزایش هزینه تامین مالی بخش تولید شد. علاوه بر این، فروش اوراق بدهی دولت به بانکها نیز فشار بیشتری به شبکه بانکی وارد کرده است. در مجموع میتوان گفت این عوامل باعث ایجاد ناترازی گسترده در شبکه بانکی و رشد کلهای پولی و تورم شدهاند.

ضرورت اصلاح نظام بانکی برای عبور از بحران

بررسیها نشان میدهد که نظام بانکی ایران با چالشهای جدی نظیر ناترازی، تسهیلات تکلیفی و وابستگی دولت به منابع بانکی مواجه است که اقتصاد کشور را به سمت بحرانی تمامعیار سوق داده است. برای رفع این مشکلات، اصلاحات ساختاری فوری و سیاستگذاری دقیق ضروری است. فعال بودن بانکهای ناتراز که عامل اصلی اضافهبرداشت از بانک مرکزی هستند، هزینههای کلانی بر دوش مردم و فعالان اقتصادی گذاشته است. محدود کردن فعالیت این بانکها و اتخاذ سیاستهایی که رشد نقدینگی را در خدمت رشد اقتصادی قرار دهد، یک ضرورت حیاتی محسوب میشود.

اصلاح نظام بانکی باید از چند محور کلیدی دنبال شود. نخست، مقاومسازی بانکها از طریق ارتقای نسبت کفایت سرمایه و تقویت نظارت بر بانکهای ناتراز، تا آنها مطابق با ظرفیتهای واقعی خود عمل کنند. دوم، بازنگری در سیاستهای تسهیلات تکلیفی که فشار زیادی بر منابع بانکی وارد کردهاند؛ به نحوی که این تسهیلات به سمت توسعه زیرساختها و تولید هدایت شوند. کاهش سلطه مالی دولت بر شبکه بانکی نیز از اولویتهاست. دولت باید تامین مالی خود را به سمت بازار سرمایه هدایت کند و انتشار اوراق بدهی با نرخهای بالا را محدود سازد. اصلاح سیستم اعتباری بانکها نیز از طریق بهبود اعتبارسنجی و وصول مطالبات معوق، به کاهش ریسکهای مالی کمک میکند. در نهایت، تعادل میان سیاستهای پولی و حمایت از تولید از اهمیت ویژهای برخوردار است. بانک مرکزی باید سیاستهایی را اجرا کند که ضمن کنترل تورم، تامین مالی بخش تولید را تسهیل کند. با این اصلاحات، میتوان از گسترش بحران جلوگیری و به سمت پایداری اقتصادی حرکت کرد.