اخبار بانک و بیمه

-

«دنیایاقتصاد» بررسی کرد؛

روزنامه شماره ۶۱۸۰دفاع از تعادل نرخ سود

به تازگی محمد شیریجیان، معاون سیاستگذاری پولی بانک مرکزی، اخبار مربوط به کاهش نرخ سود بانکی را تکذیب و بیان کرد که هیچ تغییری در این نرخها در دستور کار بانک مرکزی قرار ندارد. کارشناسان اقتصادی معتقدند که اولویت اصلی در شرایط فعلی اقتصاد کشور باید مهار تورم و کنترل نقدینگی باشد. در شرایط کنونی پایین بودن نرخ بهره بانکی نسبت به تورم منجر به ایجاد مازاد تقاضا برای دریافت اعتبارات بانکی شده است که این خود افزایش نقدینگی و تشدید تورم را به دنبال دارد. در این شرایط، فشارها برای کاهش نرخ سود بانکی منطقی به نظر نمیرسد و حتی افزایش آن برای مدیریت صحیح نقدینگی ضروری است. هدفگذاریها باید به گونهای باشد که نرخ سود حقیقی بانکی حداقل به صفر برسد. -

تابلوهای بازار توافقی سبز است

روزنامه شماره ۶۱۸۰تغییر روند دلار در میانه روز

روز گذشته جهت شاخصهای ارزی در معاملات غیررسمی بازار ارز تهران افزایشی بود. اما در ساعات میانی، بخشی از این رشد قیمتها جبران شد. برخی از تحلیلگران ارزی براین باورند که رقم ۷۷ هزار تومان سقف روانی نرخ دلار است و پس از برخورد شاخص با این سقف مقاومت فعالان بازار آغاز شده است. از سوی دیگر این امر میتواند ناشی از روند اصلاحی بازار نیز باشد. -

راهاندازی بازار توافقی ارز درست بود

تسنیم: رئیس کل اسبق بانک مرکزی، در یادداشتی درباره راهاندازی بازار توافقی ارز با حمایت از این اقدام بانکمرکزی گفت: باید توجه داشته باشیم که برای اجرای کامل شناور و یکسانسازی نرخ ارز، پیشنیازها و مقدماتی لازم است. -

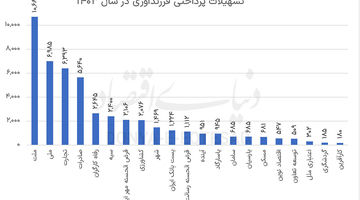

تعداد چکهای الکترونیک صادرشده

بانک مرکزی: از زمان راهاندازی چک الکترونیک در کشور تا نیمه آذرماه بیش از ۹۹۰هزار فقره چک الکترونیک صادر شده و بیش از ۹۹.۷درصد چکهای الکترونیک کارسازیشده، وصول شده است. هجده بانک کشور شامل بانکهای صادرات ایران، تجارت، ملت، کشاورزی، رفاه کارگران، ملی ایران، پارسیان، توسعه تعاون، قرض الحسنه رسالت، پاسارگاد، گردشگری، توسعه صادرات، قرضالحسنه مهر ایران، اقتصاد نوین، آینده، سپه، سینا و دی به سامانه چکاد (سامانه چک امن دیجیتال) متصل شدند و چک دیجیتال را عملیاتی کردهاند. بانک مرکزی و شبکه بانکی در راستای عمل به تکالیف قانون جدید چک و ارائه محصولات فناوریمحور، چک الکترونیک را بهعنوان محصولی جدید در شبکه بانکی معرفی کرد و این محصول در آبانماه سال۱۴۰۱ رونمایی شد. -

تاثیر نوسانات اقتصادی و ناپایداری ارزی بر عملکرد بانکها بررسی شد

روزنامه شماره ۶۱۸۰دیدهبانی بانکها در تلاطمات اقتصادی

نوسانات اقتصادی و ناپایداری ارزی بهعنوان یکی از چالشهای اصلی اقتصاد کشور، تاثیر قابلتوجهی بر عملکرد بانکها دارد. بانکها بهعنوان یکی از ارکان اصلی اقتصاد، نقش مهمی در تامین سرمایه، تسهیل جریان پول و حمایت از فعالیتهای اقتصادی دارند اما در شرایط ناپایداری اقتصادی، توانایی آنها در انجام این وظایف با چالشهای جدی مواجه شدهاست. «دنیایاقتصاد» در مصاحبهای با احسان راکعی، کارشناس بانکی، به بررسی این موضوع پرداخته است. او بیان کرد که در شرایط بیثباتی اقتصادی، ریسک نکول تسهیلات افزایش مییابد و این امر منجر به رشد مطالبات غیرجاری(NPL) میشود. این وضعیت، هزینههای بانکها را بالا برده و موجب کاهش سود یا حتی زیاندهی آنها میشود، همچنین کاهش سودآوری و زیاندهی بانکها، بهویژه بانکهای ناسالم، منجر به افت سرمایه و کاهش کفایت سرمایه میگردد. راکعی تاثیر نوسانات ارزی بر عملکرد بانکها را دوگانه دانست. از یکسو، ناپایداری اقتصادی و تغییرات نرخ ارز میتواند مطالبات غیرجاری ارزی را افزایش داده و بانکها را با زیان مواجه کند. از سوی دیگر، برخی بانکها از داراییهای ارزی خود و افزایش نرخ ارز سود شناسایی میکنند و از این نوسانات منتفع میشوند. -

اثر فینتک بر بانکداری سنتی

فناوری مالی یا فینتک با ادغام نوآوریهای تکنولوژیک در خدمات مالی، طی دهه گذشته تحول عمیقی در صنعت بانکداری ایجاد کرده است. این فناوری جدید که خدماتی همچون پرداختهای آنلاین، وامدهی همتا به همتا، کیفپولهای دیجیتال و مشاوره مالی رباتیک را شامل میشود، توانسته است مدلهای سنتی بانکداری را به چالش بکشد و روندهای جدیدی را در ارائه خدمات مالی به مشتریان ایجاد کند. در این گزارش، اثرات کلیدی فینتک بر بانکداری سنتی از ابعاد مختلف مورد بررسی قرار میگیرد. -

نگاهی به چالشهای حسابداری رمزارزها

رمزارزها بهعنوان یکی از بزرگترین نوآوریهای مالی قرن۲۱، تحولی چشمگیر در بازارهای اقتصادی جهان ایجادکردهاند. این داراییهای دیجیتال با ماهیتی غیرمتمرکز و مبتنیبر فناوری بلاکچین، فرصتهای بزرگی را بههمراه دارند اما چالشهای قابلتوجهی نیز در حوزه حسابداری و مدیریت مالی ایجادکردهاند، بهگونهایکه این روزها درراستای این موضوع، تحتعناوین مختلف، نشستها و همایشهای مختلفی درخصوص اجراییسازی آن درکشور برگزار میشود و بانکمرکزی نیز در این راستا اقدام به تصویب و انتشار سند پیشنهادی خود باعنوان «چارچوب سیاستگذاری و تنظیمگری بانکمرکزی در حوزه رمزپولها» کردهاست. -

چالشهای فروش آنلاین بیمه

پرویز خسروشاهی، رئیسکل بیمه مرکزی، در مورد چالشهای فروش آنلاین بیمه و نیاز به اصلاحات مقررات، تاکید کرد حل این مسائل مستلزم مشارکت ذینفعان و تصمیمگیری جمعی است. او همچنین اشاره کرد برای مدیریت این چالشها، باید اصولی چون حفاظت از حقوق بیمهشدگان و حفظ رقابت سالم درنظر گرفته شود. خسروشاهی از تدوین برنامهای عملیاتی برای حل مشکلات موجود در حوزه واسطهگری بیمه خبر داد.

چهارشنبه، ۲۸ آذر ۱۴۰۳

- قیمت طلا، سکه و دلار امروز شنبه ۳۰ فروردین ۱۴۰۴/ کاهش قیمت طلا و سکه+ جدول

- قیمت طلا و سکه امروز شنبه ۳۰ فروردین ۱۴۰۴/ سقوط قیمتها+ جدول

- قیمت طلا امروز شنبه ۳۰ فروردین ۱۴۰۴+ جدول

- مرزبانی درباره جان باختن یک نوجوان در مرز اطلاعیه صادر کرد

- مواضع ترامپ درباره مذاکره با ایران

- یارانه این دهکها یکشنبه واریز میشود

- دور دوم مذاکرات ایران و آمریکا در سفارت عمان در رم برگزار میشود

- توقف ناگهانی کنفرانس خبری هنگام صحبتهای ترامپ علیه ایران

- عراقچی: اگر آمریکاییها درخواستهای غیرعملی مطرح نکنند، امکان توافق هست

- عراقچی راهی ایتالیا شد

- آخرین جزئیات درباره دور دوم مذاکرات ایران و آمریکا در رم

- صحبتهای خداداد عزیزی درباره درگیری هواداران تراکتور و ملوان

- واکنش فلسطینیهای ساکن سوریه به ورود محمود عباس به دمشق

- واکنش علمالهدی به مذاکرات ایران و آمریکا

- هشدار سطح ۴ آمریکا درباره حملات قریب الوقوع در سوریه

- اصلاح قانون محکومیتهای مالی و مهریه در مجلس بررسی میشود

- هشدار آمریکا به شهروندان خود در خصوص عدم سفر به این کشور

- اظهارات وزیر راه و شهرسازی درباره رعایت سقف اجاره مسکن

- توئیت وزیر خارجه ایتالیا قبل از آغاز دور دوم مذاکرات ایران و آمریکا

- اظهارات جدید روبیو درباره مذاکرات ایران و آمریکا

- اعلام موضع روسیه درباره مذاکرات ایران و آمریکا

- دعوت از جولانی به عراق اهانت به خون شهیدان است

- رایزنی مقامات ارشد ایران و عربستان در ارتباط با تشکیل کمیته مشترک کنسولی دو کشور

- ناو وینسون آمریکا زیر آتش حمله نیروهای مسلح یمن

- عراقچی به چین میرود

- پیام رئیسجمهور روسیه به رهبر انقلاب به عراقچی تحویل داده شد

- بودجه هر مرحله از اجرای طرح کالابرگ اعلام شد

- ایران و عربستان در این زمینه به تفاهم جدید رسیدند

- مانع تکمیل قطار سریعالسیر تهران _ اصفهان چیست؟

- دبیر شورای عالی انقلاب فرهنگی: اقدامات سلبی در زمینه حجاب نتایج معکوس دارد

- قیمت دلار بر مدار کاهش؛ بازار ارز در در فاز انتظار

- جف بزوس وانت برقی ارزان قیمت میسازد

- حقوق فروردین بازنشستگان کشوری از این روز واریز میشود

- رایزنی مجلس با مجمع تشخیص مصلحت نظام برای تعطیلی پنجشنبهها

- عراقچی با تاجانی دیدار کرد

- قیمت سکه امامی در لبه سقوط یا صعود؟

- تصویب اساسنامه مرکز نظام ایمنی هستهای کشور

- عراقچی شرط ایران برای برقراری رابطه با دولت جدید سوریه را اعلام کرد

- پای خودروهای آمریکایی به ایران باز شد

- نرخ ارز دلار سکه طلا یورو امروز شنبه ۳۰ فروردین ۱۴۰۴/ کاهش قیمت طلا و سکه+ جدول

- قیمت دلار، یورو و پوند امروز شنبه ۳۰ فروردین ۱۴۰۴/ افزایش قیمت+ جدول

- قیمت سکه، نیمسکه و ربعسکه امروز شنبه ۳۰ فروردین ۱۴۰۴/ کاهش محسوس قیمت سکه امامی+ جدول

- قیمت طلا و سکه امروز شنبه ۳۰ فروردین ۱۴۰۴/ سقوط قیمتها+ جدول

- قیمت طلا ۱۸ عیار امروز شنبه ۳۰ فروردین ۱۴۰۴/ کاهش قیمت+ جدول

- وزیر رفاه: یارانه این دهکها حذف میشود

- قیمت طلا، سکه و دلار امروز شنبه ۳۰ فروردین ۱۴۰۴/ کاهش قیمت طلا و سکه+ جدول

- قیمت بیت کوین و اتریوم امروز شنبه ۳۰ فروردین ۱۴۰۴/ افزایش قیمت بیت کوین

- قیمت طلا امروز شنبه ۳۰ فروردین ۱۴۰۴+ جدول

- قیمت دلار و یورو در صرافی ملی امروز شنبه ۳۰ فروردین ۱۴۰۴/ افزایش قیمت

- قیمت دلار مبادلهای امروز شنبه ۳۰ فروردین ۱۴۰۴/ افزایش قیمت+ جدول

- با پیوستن به FATF اطلاعات محرمانه فاش نمیشود

- آخرین وضعیت اتصال ریلی شلمچه به بصره/ استفاده از خط ریلی برای ایام اربعین

- نبض بازار طلا در دستان دلار/ قیمت سکه دستخوش تغییر شد؟

- عراقچی: هیچگاه روابط ایران و روسیه اینقدر مستحکم نبوده است

- اعلام ساعت شروع مذاکره ایران و آمریکا در رم

- تحویل ۵ تا ۸ فروند هواپیمای ایرباس به ایران

- سخنگوی شورای نگهبان: طرح اصلاح قانون مجازات قاچاق اسلحه تایید شد

- کرایهها در تهران چقدر گران میشود؟+ جزئیات

- صادرات گاز آمریکا به چین متوقف شد

- چرا سرمایهگذاری در ایران برای آمریکاییها جذاب است؟

- آخرین قیمت طلا امروز در بازار+ جدول

- مهلت ثبتنام مجدد آزمون کارشناسی ارشد گروه پزشکی امروز آغاز میشود

- اسناد ترور جان اف کندی منتشر شد+ جزئیات

- اینترپل سارق ۱۲ کیلوگرم طلا را به ایران مسترد کرد

- جزئیاتی مهم از تعرفهگذاری ترامپ+ فیلم

- توئیت جدید علی شمخانی درباره مذاکرات ایران و آمریکا

- متعهد به تامین امنیت سرمایه گذاری در نفت هستیم

- انتشار زمان پرداخت حقوق بازنشستگان به تفکیک بانکهای عامل+ جدول

- سیبزمینی بهاره به بازار رسید+ قیمت

- بارشها از اواسط هفته افزایش مییابد

- واژگونی قایق در این کشور ۱۴۸ قربانی گرفت

- سوال نمایندگان از وزیر بهداشت/ ظفرقندی به کمیسیون بهداشت و درمان میرود

- متناسبسازی حقوق بازنشستگان زیر ذرهبین دیوان محاسبات

- رمزگشایی از سفر وزیر دفاع عربستان به ایران+ فیلم

- حمله تند اردوغان به نتانیاهو/ کابینه اسرائیل در حالت جنون کامل است

- جزئیاتی از منظقه آزاد تجاری مشترک بین ایران و ترکیه/ آنکارا چطور به پل ارتباطی ایران و اروپا تبدیل میشود؟

- تشریح رویکرد دولت چهاردهم در مذاکرات در یادداشت جدید سخنگوی دولت

- کدام کشورها محصولات نانویی ایران را میخرند؟