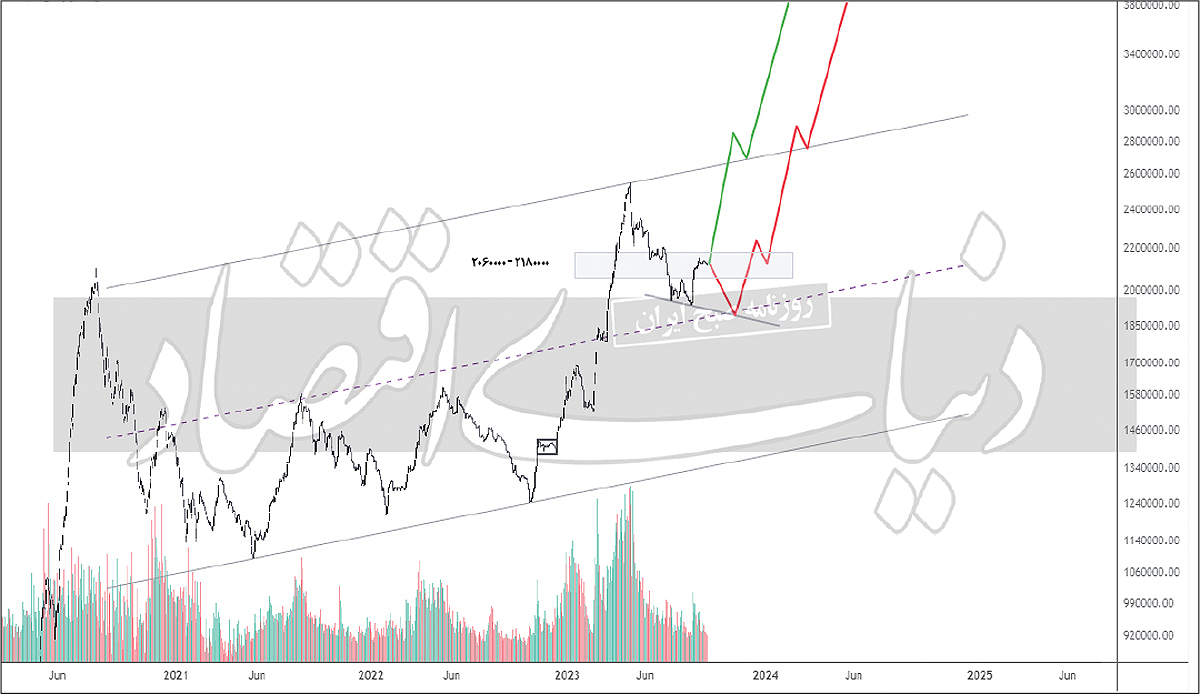

شاخص ۳.۵ میلیون واحدی

شاخص کل پس از 25درصد اصلاح در طی 3 ماه، در نیمه ابتدایی شهریورماه 10درصد رشد کرد و در نیمه دوم وارد استراحت شد. میتوان محدوده 2میلیون و 60هزار واحد تا 2میلیون و 180هزار واحد را محدوده «بلاتکلیفی» تعریف کرد. محدودهای که شاخص کل در آن قرار دارد، خبری از رشد و سقوط نیست. برای بازار دو سناریوی خوشبینانه و بدبینانه تعریف شده است که وجه اشتراک هر دو، بازدهی 100درصدی شاخص کل بورس تهران در طی یک سال آینده است. بنابراین درگیر شدن با امواج اصلاحی صرفا برای افرادی ضروری است که در حال معامله روی آپشنها هستند.

1. سناریوی خوشبینانه: در این سناریو میتوان شرایط فعلی را با آبان و آذر 1401 مقایسه کرد. در ابتدای رشد سال گذشته شاخص کل 10درصد رشد کرد و سپس به مدت یک ماه وارد استراحت شد. شباهت دیگر این روزهای بازار سرمایه به پاییز 1401، حجم بسیار پایین معاملات است. در آن روزها هم بازار شرایط کسلکنندهای را پشت سر میگذاشت تا در نهایت به کمک رشد قیمت دلار توانست از سد مقاومت یکمیلیون و 430هزار واحد عبور کند. برای تکرار آن روزها نیاز به شکست 2میلیون و 180هزار واحد و تثبیت در بالای این مقاومت است.

2. سناریوی بدبینانه: شرایطی است که هنوز چرخه اصلاحی بازار به پایان نرسیده باشد و هماکنون در یک نوسان مثبت در میانه یک اصلاح قرار داشته باشیم. شرط رخ دادن این اتفاق، از دست رفتن حمایت 2میلیون و 60هزار واحدی است که در صورت وقوع میتوان انتظار داشت شاخص کل بار دیگر از کانال 2میلیون خارج شود و وارد محدوده 1890000-1935000 واحد شود.

البته در کنار این دو مسیر، می توان مسیرهای دیگری برای بازار پیش بینی کرد که از نظر تحلیل تکنیکال کاملا صحیح و بدون ایراد باشند ولی از نظر تحلیل بنیادی منطقی به نظر نرسند. بدون تردید میتوان اصلاحهای به مراتب عمیقتری را برای شاخص کل در نظر گرفت. یکی از سناریوهای متدوال در بین تحلیلگران تکنیکال این است که شاخص کل در موج C بزرگ قرار دارد و اصلاحی که از محدوده 2550000 واحد تا 1950000 واحد رخ داد تنها اولین موج اصلاحی از یک اصلاح 5موجی عمیق است. تنها دلیل منطقی برای پذیرفتن این سناریو، اعتقاد به حباب داشتن بازار سرمایه است. با مراجعه به وضعیت صورتهای مالی شرکتهای اصلی و بزرگ بورس تهران متوجه میشویم بازار سرمایه نهتنها دارای حباب نیست بلکه ارزان نیز هست. در نوسانات کوتاهمدتی بازار سرمایه اتفاقاتی مانند نوسانات دلار یا فروش اوراق قرضه از سمت دولت نیز نقش پررنگی خواهند داشت.

به گزارش «دنیای اقتصاد» در طی 6 ماه گذشته، فعالیت چندانی از سمت دولت برای تامین کسری بودجه از طریق فروش اوراق قرضه صورت نگرفته است. اما به دلیل سررسید شدن حدود 40 همت اوراق دولتی در سبد صندوقهای درآمد ثابت، تقاضای نسبتا بالایی برای این اوراق وجود دارد. اگر دولت تنها به تامین نیازهای صندوقهای درآمد ثابت اکتفا کند، انتشار این اوراق تاثیر قابلملاحظهای بر بازار سرمایه نخواهد داشت. اما اگر به دنبال تامین کسری بودجه باشد، لازم است نرخ اوراق را افزایش دهد که احتمالا در کوتاهمدت تاثیر منفی بر بازار سرمایه خواهد گذاشت. آنچه از نظر نگارنده برای تصمیمگیری در این روزها اهمیت فراوانی دارد، مفهوم «ارزشگذاری» است. شاید بهتر باشد سرمایهگذاران بیش از آنکه درگیر نوسانات بازار شوند ذهن خود را معطوف ارزندگی سهام موجود در پورتفوی خود کنند.