چرا صندوقهای بازنشستگی باید به سمت سرمایهگذاری بروند؟

سهامداری به جای بنگاهداری

طی سالهای ۱۳۹۶ تا ۱۴۰۱ همواره بیش از ۶۰درصد منابع صندوق بازنشستگی کشوری از محل بودجه عمومی دولت تامین شده است. بنابراین وضعیت ناپایدار منابع صندوق بازنشستگی کشوری میتواند بر بودجه عمومی دولت و وضعیت تورم اثر منفی داشته باشد. به عقیده کارشناسان، تامین منابع صندوقهای بازنشستگی بهتر است بیشتر توسط سرمایهگذاری انجام شود. این رویکرد نه تنها به صندوقها امکان میدهد تا منابع مالی خود را از طریق سرمایهگذاریهای بلندمدت و سودآور تامین کنند، بلکه از فشار بر منابع عمومی کشور نیز میکاهد. همچنین با کاهش وابستگی به بودجه دولت و ایجاد درآمدهای مستقل، صندوقها قادر خواهند بود بهطور موثرتری مستمریها را پرداخت کرده و وضعیت معیشتی بازنشستگان را بهبود بخشند.

چرا به سرمایهگذاری در صندوقهای بازنشستگی نیاز داریم؟

در سالهای اخیر، صندوقهای بازنشستگی در ایران با بحرانهای مالی جدی مواجه بودهاند که تاثیرات منفی بر پرداخت مستمریها و وضعیت معیشتی بازنشستگان داشته است. یکی از موارد مهمی که میتواند وضعیت پایداری و ناپایداری یک صندوق را نشان دهد، بررسی روند منابع و مصارف آن صندوق است. بر اساس آمار صندوق بازنشستگی کشور از سال ۱۳۹۱ تا انتهای سال ۱۴۰۱، جمعیت مستمریبگیرها ۳۲درصد افزایش داشته است در حالی که تعداد بیمهپردازان در همین بازه کاهش ۲۵درصدی داشته است. که نشان از تغییر ساختار جمعیت کشور و بیشتر شدن جمعیت سالمندان میدهد در حالی که جمعیت در حال کار و مستمریپرداز یک روند کاهشی داشته است. طبق آمار صندوق بازنشستگی کشور، جمعیت مستمریبگیران و بیمهپردازان در سال ۱۳۹۱ تقریبا باهم برابر بوده و حدود ۱۲۰۰ هزار نفر بوده است. اما در سال ۱۴۰۱ جمعیت بیمهپردازان به ۹۰۰ هزار نفر کاهش یافته و در مقابل جمعیت مستمریبگیران در این سالها تقریبا ۴۰۰ هزار نفر افزایش داشته و به حدود ۱۶۰۰ هزار نفر رسیده است. با توجه به این آمارها میتوان گفت توان حق بیمههای پرداخت شده برای جبران هزینههای صندوق بازنشستگی روز به روز کمتر میشود.

بهطور کلی حق بیمهها، اعتبارات دریافتی و سود سرمایهگذاری سه جزء اصلی منابع صندوقهای بازنشستگی هستند. طبق آمارهای دریافتی از صندوق بازنشستگی کشور، از سال ۱۳۹۶ تا سال ۱۴۰۱ همواره بیش از ۶۰ درصد منابع صندوق بازنشستگی کشوری، از محل منابع اختصاص یافته از محل بودجه عمومی تامین میشود. طبق ماده ۱۰۰ قانون استخدام کشور در صورت عدم کفایت وجوه صندوق بازنشستگی، دولت مکلف است کمبود آن را در بودجه کل کشور از محل درآمد عمومی تامین و پرداخت کند.

کسری بودجه در کشور ما به یکی از مسائل حاد اقتصادی تبدیل شده که تاثیرات جدی بر ثبات مالی کشور گذاشته است. یکی از پیامدهای مهم کسری بودجه استقراض دولت از بانکها است که نقدینگی در اقتصاد را افزایش میدهد و در نهایت به تورم بالا میانجامد. تورم نه تنها قدرت خرید مردم را کاهش میدهد، بلکه باعث کاهش ارزش پول ملی و افزایش هزینههای واردات میشود.

این استقراضها همچنین باعث افزایش بدهیهای دولتی نیز میشود که باید در آینده بازپرداخت شوند و این به معنای فشار بیشتر به بودجه کشور است. علاوه بر این، منابع مالی بانکها برای وامدهی به بخش خصوصی و سرمایهگذاریهای موثرتر کاهش مییابد که مانع از رشد اقتصادی میشود.

در این شرایط، تامین منابع مالی از طریق صندوقهای بازنشستگی تنها بر شدت این بحران میافزاید. وابستگی به دولت برای تامین منابع صندوقهای بازنشستگی میتواند فشار بیشتری به بودجه کشور وارد و این معضل را پیچیدهتر کند. در نتیجه، بهتر است که بار تامین مالی صندوقهای بازنشستگی از دوش دولت برداشته شود و به جای تکیه بر منابع عمومی، صندوقها به سمت مدلهای سرمایهگذاری پایدار و مولد حرکت کنند. این رویکرد نه تنها میتواند به استقلال مالی صندوقها کمک کند، بلکه به کاهش کسری بودجه و افزایش بهرهوری اقتصادی کشور نیز کمک خواهد کرد.

چرا سرمایهگذاری صندوقها به هدف نمیخورد؟

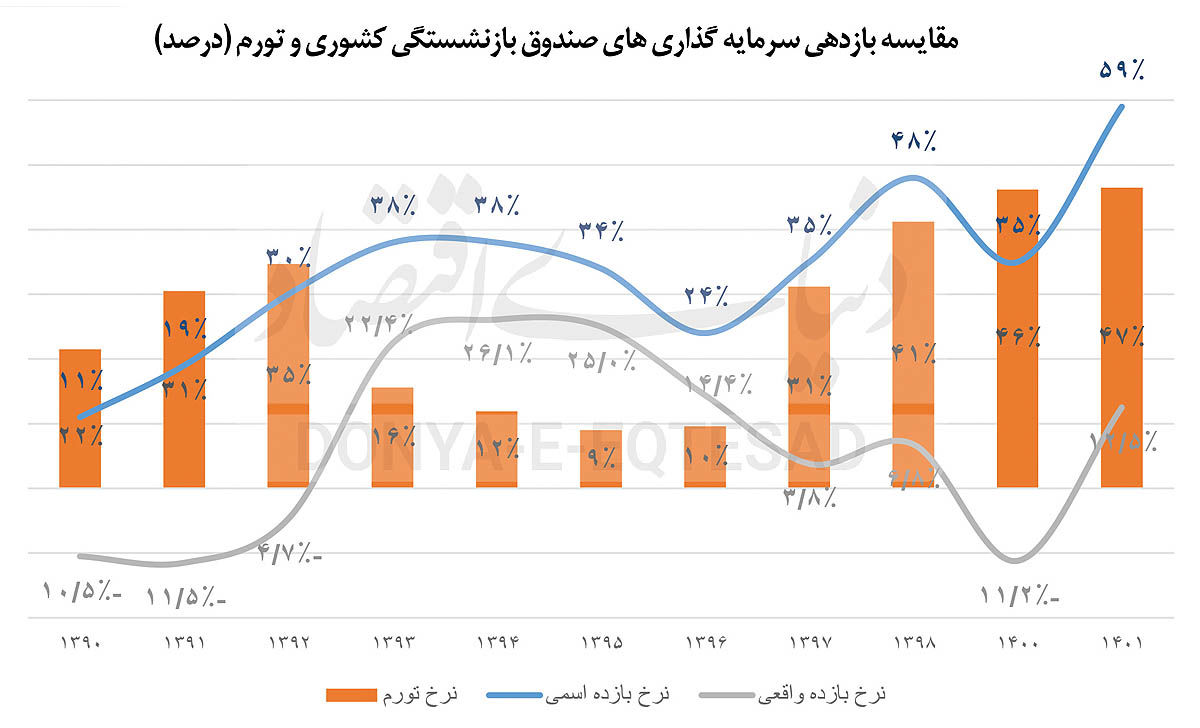

صندوق بازنشستگی کشوری مهمترین صندوق حال حاضر است. این صندوق تا سال ۱۴۰۱ در ۱۸۹ شرکت در قالب پنج هلدینگ در زمینههای مختلف فعالیت سرمایهگذاری انجام داده است. مرکز پژوهشهای مجلس شورای اسلامی در گزارشی وضعیت چند شرکت را که صندوق بازنشستگی سهامدار آنها است، بررسی میکند. بر اساس این ارزیابی سرمایهگذاریهای شرکتهای صندوق بازنشستگی کشوری در مقایسه با سایر شرکتها، عملکرد نه چندان مطلوبی داشته و میزان بازدهی حاصل از سرمایهگذاریهای صندوق بازنشستگی کشوری پایینتر از سطح انتظار بوده است. حال سوال اینجاست که چه عواملی سبب شده است میزان بازدهی واقعی این سرمایهگذاریها مطلوب نباشد؟

دولت به دلیل نیاز به پرداخت سهم کارفرمایی در صندوق بازنشستگی کشوری و اجرای طرحهای مختلف مانند متناسبسازی حقوق بازنشستگان، به صندوقها بدهکار شده است. اما به جای پرداخت بدهی به صورت نقدی، دولت سهام شرکتهای دولتی را به صندوقها منتقل کرده است. این کار به این دلیل بوده که برخی از شرکتها زیانده بوده و بخش خصوصی تمایلی به خرید آنها نداشته است. در نتیجه، صندوقها مجبور شدند سهام این شرکتها را به جای دریافت وجه نقد بپذیرند. این انتقال سهام همچنین به دولت این امکان را داد که همچنان بر این شرکتها تسلط داشته باشد و مدیریت آنها را تحت کنترل خود نگه دارد که یکی از دلایل عدم سوددهی مناسب سرمایهگذاریهای صندوق بازنشستگی همین است.

به عقیده کارشناسان مرکز پژوهشهای مجلس یکی دیگر از دلایل اصلی بازدهی پایین در صندوق بازنشستگی کشوری، تغییرات مداوم مدیریتی در این صندوق و شرکتهای زیرمجموعه آن است. از زمان تاسیس صندوق بازنشستگی کشوری، از سال ۱۳۵۴ تا ۱۴۰۱ این صندوق ۲۱ مدیر داشته است که بهطور متوسط هر مدیر فقط دو سال و دو ماه در این پست بوده است. بدیهی است در چنین شرایطی، مدیران فرصتی برای برنامهریزی بلندمدت ندارند. علاوه بر این، در برخی موارد، انتصابات مدیریتی بر اساس نگاههای سیاسی بوده و افراد منصوب شده فاقد تخصص و تجربه لازم برای مدیریت این صندوقها بودهاند.

یکی دیگر از دلایل بازدهی پایین در شرکتهای زیرمجموعه صندوق بازنشستگی، کمبود فرصت برای سرمایهگذاری مولد به دلیل کسری نقدینگی در صندوق است. ساختار صندوق بازنشستگی بهگونهای است که بیشتر درآمد حاصل از حق بیمهها صرف پرداخت مستمریها میشود و معمولا اعتبار اضافی قابل توجهی برای سرمایهگذاری باقی نمیماند. همچنین در سالهای گذشته، سود حاصل از سرمایهگذاریها عمدتا از شرکتهای زیرمجموعه خارج شده و مجددا در آن بخش سرمایهگذاری نشده است که توان سوددهی این شرکتها را کاهش میدهد.

خروج از بنگاهداری و حرکت به سمت سهامداری

به عقیده کارشناسان مرکز پژوهشهای مجلس، اصلیترین راهکاری که میتواند موجب حل بسیاری از مشکلات فعلی سرمایهگذاریهای صندوق بازنشستگی و افزایش سودآوری آن شود، خروج از بنگاهداری و حرکت به سمت سهامداری است. در مدل بنگاهداری، صندوقها مسوولیتهای سنگین مدیریتی و هزینههای بالایی برای اداره شرکتها دارند که اینبار مالی را به دوش آنها میاندازد. با حرکت به سمت سهامداری، صندوقها میتوانند به جای مالکیت مستقیم، از سود شرکتها بهرهبرداری کنند و از طریق خرید و فروش سهام، نقدینگی بیشتری به دست آورند. این رویکرد همچنین هزینههای مدیریت را کاهش میدهد، زیرا صندوقها نیاز به اداره بنگاهها ندارند. علاوه بر این، سرمایهگذاری در شرکتهای سودآور و متنوع باعث افزایش بهرهوری و کاهش ریسک میشود و به توسعه بازار سرمایه نیز کمک میکند.